Обсуждение:Направление "Недвижимость" — различия между версиями

Raskirill (обсуждение | вклад) |

Замира (обсуждение | вклад) м (задача 3.2.2.25) |

||

| (не показана 41 промежуточная версия 17 участников) | |||

| Строка 1: | Строка 1: | ||

'''Обсуждение вопросов направление "Недвижимость"''' | '''Обсуждение вопросов направление "Недвижимость"''' | ||

| − | Правила обсуждения:<br /> | + | <br>'''[https://www.facebook.com/groups/kvalexam.ru Обсудить спорные или сложные вопросы лучше всего здесь]'''<br> |

| + | |||

| + | Но если вы обязательно хотите задать вопрос или возразить непосредственно здесь, то просим соблюдать '''Правила обсуждения:'''<br /> | ||

# Новые сообщения располагаются ВЫШЕ старых.<br /> | # Новые сообщения располагаются ВЫШЕ старых.<br /> | ||

# Представляемся (нам же скрывать нечего).<br /> | # Представляемся (нам же скрывать нечего).<br /> | ||

| Строка 9: | Строка 11: | ||

Для добавления текста в этот раздел нужно: зарегистрироваться / войти + нажать "править" сверху справа этой страницы.<br /> | Для добавления текста в этот раздел нужно: зарегистрироваться / войти + нажать "править" сверху справа этой страницы.<br /> | ||

<br /> | <br /> | ||

| − | <br /> | + | Добрый день.<br> |

| + | Меня зовут Андрей.<br> | ||

| + | 3.1.1.43. На какой максимальный срок может быть заключен договор аренды земельного участка для сенокошения и выпаса скота из земель сельскохозяйственного назначения, находящегося в государственной или муниципальной собственности?<br> | ||

| + | 3 года<br> | ||

| + | 5 лет<br> | ||

| + | 7 лет<br> | ||

| + | 10 лет<br> | ||

| + | Правильный ответ: 3 года.<br> | ||

| + | При этом по ссылке в описании (см. п.3 ст.9 [http://www.consultant.ru/document/cons_doc_LAW_37816/ 101-ФЗ]) в настоящий момент текст закона следующий:<br> ''Для сенокошения и выпаса скота договор аренды земельного участка из земель сельскохозяйственного назначения, находящегося в государственной или муниципальной собственности, заключается на срок до '''пяти''' лет''.<br> | ||

| + | Возможно правильнее будет указать верный ответ пять лет, при этом сделать сноску, что ранее засчитывался ответ 3 года (если это так). | ||

| + | <br> | ||

| + | '''В 2024 году наконец-то в базе поправили вопросы; соответственно сейчас ответ изменен на актуальный'''<br>'''Удачи! Команда #оценщикивместе'''<br><br> | ||

| + | |||

| + | <br> | ||

| + | Здравствуйте!<br> | ||

| + | Вот простой вопрос в базе<br> | ||

| + | 3.1.2.8. Какие из перечисленных ниже методов оценки недвижимости относятся к сравнительному подходу:<br> | ||

| + | I. Метод сравнения продаж<br> | ||

| + | II. Метод прямой капитализации<br> | ||

| + | III. Метод дисконтированных денежных потоков<br> | ||

| + | IV. Метод валового рентного мультипликатора<br> | ||

| + | V. Метод сравнительной единицы<br> | ||

| + | Правильный ответ 1 и 4<br> | ||

| + | Однако в глоссарии указан Метод сравнительной единицы<br> | ||

| + | В ФСО-3 п.22 д) в зависимости от имеющейся на рынке исходной информации в процессе оценки недвижимости могут использоваться качественные методы оценки (относительный сравнительный анализ, метод экспертных оценок и другие методы), количественные методы оценки (метод регрессионного анализа, метод количественных корректировок и другие методы), а также их сочетания.<br> | ||

| + | Т.е. в ФСО-3 методы вообще не совпадают по крайней мере по словосочетанию с указанными в вопросе<br> | ||

| + | Так где правда, брат?<br> | ||

| + | '''Добрый день!'''<br> | ||

| + | '''Метод сравнительной единицы относится к ЗАТРАТНОМУ подходу, по крайней мере согласно формулировке из [http://%D0%9E%D1%86%D0%B5%D0%BD%D0%BA%D0%B0_%D0%9D%D0%B5%D0%B4%D0%B2%D0%B8%D0%B6%D0%B8%D0%BC%D0%BE%D1%81%D1%82%D0%B8#.D0.9C.D0.B5.D1.82.D0.BE.D0.B4_.D1.81.D1.80.D0.B0.D0.B2.D0.BD.D0.B8.D1.82.D0.B5.D0.BB.D1.8C.D0.BD.D0.BE.D0.B9_.D0.B5.D0.B4.D0.B8.D0.BD.D0.B8.D1.86.D1.8B глоссария]: <br>"Метод предполагает расчет стоимости строительства сравнительной единицы (1 кв. м, 1 куб. м) аналогичного объекта. Для расчета полной стоимости оцениваемого объекта скорректированная стоимость единицы сравнения умножается на количество единиц (площадь, объем)".'''<br> | ||

| + | '''Применяемый в сравнительном подходе способ расчета, когда сначала считается удельный показатель, а потом стоимость всего объекта, не является самостоятельным методом оценки, т.е. противоречия с п. 24 [http://kvalexam.ru/index.php/ФСО-1 ФСО №1] не возникает'''<br> | ||

| + | '''Также заметим, что чем меньше номер вопроса (порядковый номер в базе), тем более ранним (по времени занесения в базу) является такой вопрос. На момент создания такой ответ был "засчитываемым". Сегодня такого ответа может и не быть, или, что более вероятно, вопрос и ответ будут более корректны. В любой ситуации надо ориентироваться на первоисточники - ФСО, 135-ФЗ, рекомендованные учебники и глоссарий (помните, что в глоссарии есть ошибки, о чем написано в соответствующих разделах нашего сайта''' [http://kvalexam.ru/index.php/Оценка_Недвижимости Глоссарий Недвижимость], [http://kvalexam.ru/index.php/Оценка_Движимого_имущества Глоссарий Движимость], [http://kvalexam.ru/index.php/Оценка_Бизнеса Глоссарий Бизнес]<br> | ||

| + | '''Если на экзамене вы недобрали баллов, то обязательно надо идти на [[Рекомендации_по_апелляции | апелляцию]]'''<br> | ||

| + | '''Удачи! Команда #оценщикивместе'''<br> | ||

| + | |||

| + | ---- | ||

| + | |||

| + | '''Здравствуйте! Помогите, пожалуйста, решить задачу.''' | ||

| + | Рассчитайте стоимость собственного капитала: По условиям ипотечного кредита в 300 000 ежегодные платежи должны составлять 30 000. Годовой чистый операционный доход равен 40 000 при ставке дохода на собственный капитал в 10 %. Должен получится ответ 10 000.<br> | ||

| + | '''Добрый день!'''<br> | ||

| + | '''1. Таких задач на реальном квалэкзамене нет. См. Народную базу.'''<br> | ||

| + | '''2. В указанном Вами условии где-то вкралась ошибка. Стоимость собственного капитала имеет размерность % или доли единицы. 10.000 получиться не может.''' | ||

| + | |||

| + | |||

| Строка 23: | Строка 67: | ||

'''Максим'''<br /> | '''Максим'''<br /> | ||

<br /> | <br /> | ||

| + | |||

| + | <gallery> | ||

| + | |||

| + | </gallery> | ||

| + | == Помогите разобраться == | ||

| + | |||

| + | Задача: <br>Определите рыночную стоимость здания площадью 100 кв.м. <br>Цена здания-аналога на рынке составляет 50 000 руб./кв.м., среднерыночные цены на подобные объекты в районе расположения аналога на 25% выше, чем в районе расположения объекта и в отличие от оцениваемого здания в аналоге проведен ремонт (абсолютная корректировка по данному фактору от местоположения не зависит и составляет 5 000 руб./кв. м).<br> | ||

| + | В задаче Зумберга ответ 3500000. В других задачах правильный ответ 3500000 при 20% в условиях задачи. <br>Какой же правильный алгоритм решения? <br>В тестах всегда решала такие задачи ))) | ||

| + | я решаю так эту задачу: 1.50000*(1-0,25)=37500 2.37500-5000=32500 3.32500*100=3250000<br> | ||

| + | <br> | ||

| + | '''Добрый день. Найдите похожую задачу [http://kvalexam.ru/wiki/%D0%9D%D0%B0%D0%BF%D1%80%D0%B0%D0%B2%D0%BB%D0%B5%D0%BD%D0%B8%D0%B5_%22%D0%9D%D0%B5%D0%B4%D0%B2%D0%B8%D0%B6%D0%B8%D0%BC%D0%BE%D1%81%D1%82%D1%8C%22 здесь] и разберите решение. Удачи.'''<br> | ||

| + | '''Команда #оценщикивместе '''<br> | ||

| + | |||

| + | == Опечатка или нет? == | ||

| + | |||

| + | Здравствуйте коллеги! <br> | ||

| + | Хочу уточнить касательно задачи с номером 3.2.2.10. База вопросов "Недвижимость".<br> | ||

| + | В решении в расчёте для аналога №2 после корректировки на торг, получившуюся сумму делят на 2.2, то есть на площадь земельного участка.<br> | ||

| + | После корректировки на площадь, всё это дело умножается на 2. А разве оно не должно умножаться снова на 2.2?<br> | ||

| + | Тем самым если рассчитать с данным умножением, то в итоговая сумма будет ≈ 620.<br> | ||

| + | Кто нибудь может объяснить, это опечатка или я просто решение задачи не так понял?<br> | ||

| + | '''Добрый день. На сайте в базе, ответах и решениях нет смысловых опечаток.<br> Все решения и ответы верные. <br>Удачи! Команда #оценщикивместе''' | ||

| + | |||

| + | == ставка капитализации для ЗУ - 18% (в условиях задачи этого нет) == | ||

| + | |||

| + | 3.2.3.25. Рыночная стоимость расположенного на земельном участке здания составляет 3 млн руб., оставшийся срок его экономической жизни 25 лет. Норма возврата капитала определяется по методу Ринга. Ставка дисконтирования составляет 18%. Чистый операционный доход от единого объекта недвижимости в первый год эксплуатации составил 700 тыс. руб. Определите рыночную стоимость земельного участка. | ||

| + | Варианты ответа: | ||

| + | |||

| + | 154 000 руб. | ||

| + | 222 222 руб. | ||

| + | 888 888 руб. | ||

| + | 1 555 555 руб. | ||

| + | ответ | ||

| + | |||

| + | 222 222 руб. | ||

| + | Ставка капитализации для здания: 18% + 1/25 = 22% | ||

| + | ЧОД для здания: 3 000 000 * 22% = 660 000 | ||

| + | ЧОД для ЗУ: 700 000 - 660 000 = 40 000 | ||

| + | Ставка капитализации для ЗУ = 18% | ||

| + | Стоимость ЗУ = 40 000 / 18% = 222 222 руб. | ||

| + | |||

| + | Откуда взялась ставка капитализации дл ЗУ = 18% ? | ||

| + | |||

| + | По условиям задачи этого же нет. | ||

| + | |||

| + | Рассчитать рыночную стоимость земельного участка, НЭИ которого заключается в строительстве офисного здания общей площадью 5 000 кв.м, арендопригодная площадь 4 000 кв.м. Известно, что затраты на строительство составят 380 млн. руб. и будут понесены в течение 2 лет равными долями, после чего объект будет введен в эксплуатацию. Потенциальный арендный доход для собственника составляет 25 000 руб. за кв.м арендопригодной площади в год (все расходы по эксплуатации и содержанию здания оплачивают имеющиеся арендаторы независимо от общей загрузки), в первый год эксплуатации загрузка составит 85%, начиная со следующего, стабилизируется на 90%. В конце прогнозного периода объект будет продан за 115 000 рублей за 1 кв.м общей площади. Все ценовые показатели сохраняются неизменными. Затраты на продажу и брокерскую комиссию за сдачу площадей в аренду не учитывать. Ставка дисконтирования операционного периода 17%, инвестиционного периода - 22%. Дисконтирование выполнять на конец периодов модели, период прогнозирования - 3 года, результат округлить до миллионов рублей. | ||

| + | |||

| + | Не могу понять ПП 115000*5000 далее нужна величина терминальной капитализации? | ||

| + | |||

| + | '''1. Читайте правила размещения вопросов - новые пишутся выше старых.<br> | ||

| + | '''2. RЗУ = i, поскольку нет нормы возврата.<br> | ||

| + | '''3. Нет, далее "реверсию" (цену продажи) дисконтируем на текущую дату.<br> | ||

| + | '''Вопросы такие, что рекомендуем посмотреть онлайн курс с самого начала: https://stepik.org/course/8278/syllabus''' | ||

| + | |||

| + | == Задача 3.2.3.29 == | ||

| + | |||

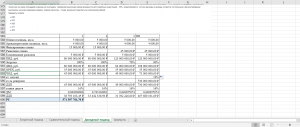

| + | Помогите, пожалуйста, разобраться, как в задаче 3.2.3.29 получается 588, у меня получается 571 (свое решение прикрепила) | ||

| + | [[Файл:Мое решение задачи.png|мини]] | ||

| + | Ошибка в расчете компенсации операционных расходов. Читайте внимательно условие. | ||

| + | Разместите, пожалуйста, правильное решение задачи, с получением ответа:588 | ||

| + | |||

| + | |||

| + | Комментарий от 18.04.2021 года: | ||

| + | Чтобы получился ответ 588 млн, надо обратить внимание на тонкость формулировки. Просто иной логики не вижу. Обратите внимание на "арендатор оплачивает операционные расходы в размере 5000 руб. за кв.м АРЕНДОПРИГОДНОЙ (!) площади в год". Арендопригодная площадь 4000 кв.м, они платят, соответственно, с этой площади. Если будет стоять формулировка "Арендуемая", то тут надо учесть недозагрузку. Тогда ответ получится. Расчет прикреплен | ||

| + | [[Файл:Ор.jpg|мини|Обратите внимание на операционные расходы арендатора]] | ||

| + | |||

| + | Большое спасибо за разъяснение! | ||

| + | |||

| + | == Прикрепите пожалуйста, правильное решение задачи 3.2.3.30. с ответом: 473 == | ||

| + | Прикрепите пожалуйста, правильное решение задачи 3.2.3.30. с ответом: 473.<br> | ||

| + | Присоединяюсь к просьбе. 474 получается, если инвестор несёт первую часть затрат в конце первого года, но по условиям задачи первая часть инвестируется в начале первого года. | ||

| + | |||

| + | Здравствуйте, просьба помочь решить задачу 3.2.3.30. Условия задачи приведены ниже. | ||

| + | Рассчитать рыночную стоимость земельного участка, НЭИ которого заключается в строительстве офисного здания общая площадь которого 5000 кв.м, аренднопригодная 4000 кв.м. Предполагается, что затраты на строительство в размере 100 млн рублей будут понесены в течение первых двух лет, причём в первый год в начале периода, во второй год в конце периода. После этого объект будет сдан в аренду за 25 000 за кв.м (все расходы по эксплуатации и содержанию здания оплачивают арендаторы независимо от общей загрузки). В первый год эксплуатации загрузка составит 70%, а начиная со следующего стабилизируется на уровне 85%. Ставка терминальный капитализации составляет 10%, затраты на продажу и брокерское комиссию за сдачу площадей в аренду не учитывать. Ставка дисконтирования операционного периода составляет 16%, инвестиционного 20%. Дисконтирование выполнять на начало периода, период прогнозирования 3 года, результат округлить до миллионов рублей. | ||

| + | Заранее спасибо | ||

| + | |||

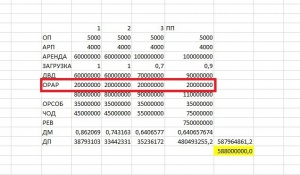

| + | Комментарий от 26.04.2021 г. Мы с коллегами думаем решается так, как описано ниже, но мы не уверены! Если есть другой вариант, то, пожалуйста, прикрепите! В общем, дисконтирование должно быть на начало, соответственно, в инвестиционном периоде в первый год возводим в степень 0, во второй год затраты будут понесены в конце года, соответственно, тут степень 2. Далее, наступает операционный период. Для первого года мы помним, что будет 0 степень для ставки операционного года, не забываем умножить на дисконтный множитель инвестиционного периода за 2 год. Далее, у нас будет дисконтный множитель для следующего периода, возведенный в степень 1 (у нас дисконтирование на начало, т.е 2-1=1, умноженный на предыдущий период). Для наглядности прикрепляем скрин. | ||

| + | Опять же, мы не уверены в правильности решения, мы рассуждали логически. | ||

| + | [[Файл:Задача.jpg|мини|3.2.3.20. Не уверены в правильности. ]] | ||

| + | |||

| + | Большое спасибо, коллеги, за Ваш вариант решения и размышления! | ||

| + | |||

| + | Дисконтный множитель для первого периода = 1/(1+20%)^0 = 1 | ||

| + | Дисконтный множитель для второго периода = 1/(1+20%)^2) | ||

| + | Дисконтный множитель для третьего периода = 1/(1+20%)^2) - начало третьего периода = конец второго, или 1/(1+20%)^2 * 1/(1+16%)^0 | ||

| + | Дисконтный множитель для реверсии равен 1/(1+20%)^2 * 1/(1+16%)^1 | ||

| + | |||

| + | == не учтена корректировка в ответе == | ||

| + | Задача 3.2.2.25 | ||

| + | 15 400 000 это без аренды. в условии есть 20% на право аренды , так как один из аналогов в собственности, корректировку необходимо применить все же. | ||

Текущая версия на 22:17, 27 июля 2024

Обсуждение вопросов направление "Недвижимость"

Обсудить спорные или сложные вопросы лучше всего здесь

Но если вы обязательно хотите задать вопрос или возразить непосредственно здесь, то просим соблюдать Правила обсуждения:

- Новые сообщения располагаются ВЫШЕ старых.

- Представляемся (нам же скрывать нечего).

- Указываем номер вопроса/задачи и копируем его условие.

- Все обсуждения одного вопроса делаем в едином блоке (новые мнения дописываем сверху от существующих, но под номером вопросы/условием задачи).

- Если не согласны с решением задачи - приводите максимально подробное свое. Лучше - ссылку на эксель с решением (и описанием!)

Для добавления текста в этот раздел нужно: зарегистрироваться / войти + нажать "править" сверху справа этой страницы.

Добрый день.

Меня зовут Андрей.

3.1.1.43. На какой максимальный срок может быть заключен договор аренды земельного участка для сенокошения и выпаса скота из земель сельскохозяйственного назначения, находящегося в государственной или муниципальной собственности?

3 года

5 лет

7 лет

10 лет

Правильный ответ: 3 года.

При этом по ссылке в описании (см. п.3 ст.9 101-ФЗ) в настоящий момент текст закона следующий:

Для сенокошения и выпаса скота договор аренды земельного участка из земель сельскохозяйственного назначения, находящегося в государственной или муниципальной собственности, заключается на срок до пяти лет.

Возможно правильнее будет указать верный ответ пять лет, при этом сделать сноску, что ранее засчитывался ответ 3 года (если это так).

В 2024 году наконец-то в базе поправили вопросы; соответственно сейчас ответ изменен на актуальный

Удачи! Команда #оценщикивместе

Здравствуйте!

Вот простой вопрос в базе

3.1.2.8. Какие из перечисленных ниже методов оценки недвижимости относятся к сравнительному подходу:

I. Метод сравнения продаж

II. Метод прямой капитализации

III. Метод дисконтированных денежных потоков

IV. Метод валового рентного мультипликатора

V. Метод сравнительной единицы

Правильный ответ 1 и 4

Однако в глоссарии указан Метод сравнительной единицы

В ФСО-3 п.22 д) в зависимости от имеющейся на рынке исходной информации в процессе оценки недвижимости могут использоваться качественные методы оценки (относительный сравнительный анализ, метод экспертных оценок и другие методы), количественные методы оценки (метод регрессионного анализа, метод количественных корректировок и другие методы), а также их сочетания.

Т.е. в ФСО-3 методы вообще не совпадают по крайней мере по словосочетанию с указанными в вопросе

Так где правда, брат?

Добрый день!

Метод сравнительной единицы относится к ЗАТРАТНОМУ подходу, по крайней мере согласно формулировке из глоссария:

"Метод предполагает расчет стоимости строительства сравнительной единицы (1 кв. м, 1 куб. м) аналогичного объекта. Для расчета полной стоимости оцениваемого объекта скорректированная стоимость единицы сравнения умножается на количество единиц (площадь, объем)".

Применяемый в сравнительном подходе способ расчета, когда сначала считается удельный показатель, а потом стоимость всего объекта, не является самостоятельным методом оценки, т.е. противоречия с п. 24 ФСО №1 не возникает

Также заметим, что чем меньше номер вопроса (порядковый номер в базе), тем более ранним (по времени занесения в базу) является такой вопрос. На момент создания такой ответ был "засчитываемым". Сегодня такого ответа может и не быть, или, что более вероятно, вопрос и ответ будут более корректны. В любой ситуации надо ориентироваться на первоисточники - ФСО, 135-ФЗ, рекомендованные учебники и глоссарий (помните, что в глоссарии есть ошибки, о чем написано в соответствующих разделах нашего сайта Глоссарий Недвижимость, Глоссарий Движимость, Глоссарий Бизнес

Если на экзамене вы недобрали баллов, то обязательно надо идти на апелляцию

Удачи! Команда #оценщикивместе

Здравствуйте! Помогите, пожалуйста, решить задачу.

Рассчитайте стоимость собственного капитала: По условиям ипотечного кредита в 300 000 ежегодные платежи должны составлять 30 000. Годовой чистый операционный доход равен 40 000 при ставке дохода на собственный капитал в 10 %. Должен получится ответ 10 000.

Добрый день!

1. Таких задач на реальном квалэкзамене нет. См. Народную базу.

2. В указанном Вами условии где-то вкралась ошибка. Стоимость собственного капитала имеет размерность % или доли единицы. 10.000 получиться не может.

Помогите с решением задачи: 3.2.3.22.

115000 вообще не учитывать что ли? (В конце прогнозного периода объект будет продан за 115 000 рублей за 1 кв.м общей площади).

Добрый день! Общая логика разобрана на 43 слайде тут.

На экзамене встречается несколько вариантов задачи. Например:

- на указанном слайде разобран вариант, где нужна капитализация (бесконечно долгая аренда);

- А в задаче, про которую Вы спрашиваете, моделируется продажа в конце прогнозного периода - не через капитализацию, а именно через продажу по той самой величина 115 тыс.руб./кв.м.

Максим

Содержание

Помогите разобраться

Задача:

Определите рыночную стоимость здания площадью 100 кв.м.

Цена здания-аналога на рынке составляет 50 000 руб./кв.м., среднерыночные цены на подобные объекты в районе расположения аналога на 25% выше, чем в районе расположения объекта и в отличие от оцениваемого здания в аналоге проведен ремонт (абсолютная корректировка по данному фактору от местоположения не зависит и составляет 5 000 руб./кв. м).

В задаче Зумберга ответ 3500000. В других задачах правильный ответ 3500000 при 20% в условиях задачи.

Какой же правильный алгоритм решения?

В тестах всегда решала такие задачи )))

я решаю так эту задачу: 1.50000*(1-0,25)=37500 2.37500-5000=32500 3.32500*100=3250000

Добрый день. Найдите похожую задачу здесь и разберите решение. Удачи.

Команда #оценщикивместе

Опечатка или нет?

Здравствуйте коллеги!

Хочу уточнить касательно задачи с номером 3.2.2.10. База вопросов "Недвижимость".

В решении в расчёте для аналога №2 после корректировки на торг, получившуюся сумму делят на 2.2, то есть на площадь земельного участка.

После корректировки на площадь, всё это дело умножается на 2. А разве оно не должно умножаться снова на 2.2?

Тем самым если рассчитать с данным умножением, то в итоговая сумма будет ≈ 620.

Кто нибудь может объяснить, это опечатка или я просто решение задачи не так понял?

Добрый день. На сайте в базе, ответах и решениях нет смысловых опечаток.

Все решения и ответы верные.

Удачи! Команда #оценщикивместе

ставка капитализации для ЗУ - 18% (в условиях задачи этого нет)

3.2.3.25. Рыночная стоимость расположенного на земельном участке здания составляет 3 млн руб., оставшийся срок его экономической жизни 25 лет. Норма возврата капитала определяется по методу Ринга. Ставка дисконтирования составляет 18%. Чистый операционный доход от единого объекта недвижимости в первый год эксплуатации составил 700 тыс. руб. Определите рыночную стоимость земельного участка. Варианты ответа:

154 000 руб. 222 222 руб. 888 888 руб. 1 555 555 руб. ответ

222 222 руб. Ставка капитализации для здания: 18% + 1/25 = 22% ЧОД для здания: 3 000 000 * 22% = 660 000 ЧОД для ЗУ: 700 000 - 660 000 = 40 000 Ставка капитализации для ЗУ = 18% Стоимость ЗУ = 40 000 / 18% = 222 222 руб.

Откуда взялась ставка капитализации дл ЗУ = 18% ?

По условиям задачи этого же нет.

Рассчитать рыночную стоимость земельного участка, НЭИ которого заключается в строительстве офисного здания общей площадью 5 000 кв.м, арендопригодная площадь 4 000 кв.м. Известно, что затраты на строительство составят 380 млн. руб. и будут понесены в течение 2 лет равными долями, после чего объект будет введен в эксплуатацию. Потенциальный арендный доход для собственника составляет 25 000 руб. за кв.м арендопригодной площади в год (все расходы по эксплуатации и содержанию здания оплачивают имеющиеся арендаторы независимо от общей загрузки), в первый год эксплуатации загрузка составит 85%, начиная со следующего, стабилизируется на 90%. В конце прогнозного периода объект будет продан за 115 000 рублей за 1 кв.м общей площади. Все ценовые показатели сохраняются неизменными. Затраты на продажу и брокерскую комиссию за сдачу площадей в аренду не учитывать. Ставка дисконтирования операционного периода 17%, инвестиционного периода - 22%. Дисконтирование выполнять на конец периодов модели, период прогнозирования - 3 года, результат округлить до миллионов рублей.

Не могу понять ПП 115000*5000 далее нужна величина терминальной капитализации?

1. Читайте правила размещения вопросов - новые пишутся выше старых.

2. RЗУ = i, поскольку нет нормы возврата.

3. Нет, далее "реверсию" (цену продажи) дисконтируем на текущую дату.

Вопросы такие, что рекомендуем посмотреть онлайн курс с самого начала: https://stepik.org/course/8278/syllabus

Задача 3.2.3.29

Помогите, пожалуйста, разобраться, как в задаче 3.2.3.29 получается 588, у меня получается 571 (свое решение прикрепила)

Ошибка в расчете компенсации операционных расходов. Читайте внимательно условие. Разместите, пожалуйста, правильное решение задачи, с получением ответа:588

Комментарий от 18.04.2021 года:

Чтобы получился ответ 588 млн, надо обратить внимание на тонкость формулировки. Просто иной логики не вижу. Обратите внимание на "арендатор оплачивает операционные расходы в размере 5000 руб. за кв.м АРЕНДОПРИГОДНОЙ (!) площади в год". Арендопригодная площадь 4000 кв.м, они платят, соответственно, с этой площади. Если будет стоять формулировка "Арендуемая", то тут надо учесть недозагрузку. Тогда ответ получится. Расчет прикреплен

Большое спасибо за разъяснение!

Прикрепите пожалуйста, правильное решение задачи 3.2.3.30. с ответом: 473

Прикрепите пожалуйста, правильное решение задачи 3.2.3.30. с ответом: 473.

Присоединяюсь к просьбе. 474 получается, если инвестор несёт первую часть затрат в конце первого года, но по условиям задачи первая часть инвестируется в начале первого года.

Здравствуйте, просьба помочь решить задачу 3.2.3.30. Условия задачи приведены ниже. Рассчитать рыночную стоимость земельного участка, НЭИ которого заключается в строительстве офисного здания общая площадь которого 5000 кв.м, аренднопригодная 4000 кв.м. Предполагается, что затраты на строительство в размере 100 млн рублей будут понесены в течение первых двух лет, причём в первый год в начале периода, во второй год в конце периода. После этого объект будет сдан в аренду за 25 000 за кв.м (все расходы по эксплуатации и содержанию здания оплачивают арендаторы независимо от общей загрузки). В первый год эксплуатации загрузка составит 70%, а начиная со следующего стабилизируется на уровне 85%. Ставка терминальный капитализации составляет 10%, затраты на продажу и брокерское комиссию за сдачу площадей в аренду не учитывать. Ставка дисконтирования операционного периода составляет 16%, инвестиционного 20%. Дисконтирование выполнять на начало периода, период прогнозирования 3 года, результат округлить до миллионов рублей. Заранее спасибо

Комментарий от 26.04.2021 г. Мы с коллегами думаем решается так, как описано ниже, но мы не уверены! Если есть другой вариант, то, пожалуйста, прикрепите! В общем, дисконтирование должно быть на начало, соответственно, в инвестиционном периоде в первый год возводим в степень 0, во второй год затраты будут понесены в конце года, соответственно, тут степень 2. Далее, наступает операционный период. Для первого года мы помним, что будет 0 степень для ставки операционного года, не забываем умножить на дисконтный множитель инвестиционного периода за 2 год. Далее, у нас будет дисконтный множитель для следующего периода, возведенный в степень 1 (у нас дисконтирование на начало, т.е 2-1=1, умноженный на предыдущий период). Для наглядности прикрепляем скрин. Опять же, мы не уверены в правильности решения, мы рассуждали логически.

Большое спасибо, коллеги, за Ваш вариант решения и размышления!

Дисконтный множитель для первого периода = 1/(1+20%)^0 = 1 Дисконтный множитель для второго периода = 1/(1+20%)^2) Дисконтный множитель для третьего периода = 1/(1+20%)^2) - начало третьего периода = конец второго, или 1/(1+20%)^2 * 1/(1+16%)^0 Дисконтный множитель для реверсии равен 1/(1+20%)^2 * 1/(1+16%)^1

не учтена корректировка в ответе

Задача 3.2.2.25 15 400 000 это без аренды. в условии есть 20% на право аренды , так как один из аналогов в собственности, корректировку необходимо применить все же.