7.3. Ставка дисконтирования и ее элементы / производные — различия между версиями

Natkirsh (обсуждение | вклад) (→4.2.6.3.) |

(→4.2.6.5) |

||

| (не показано 9 промежуточных версий 2 участников) | |||

| Строка 1: | Строка 1: | ||

Номера задач соответствуют номерам из базы вопросов:<br /> | Номера задач соответствуют номерам из базы вопросов:<br /> | ||

| − | <div class="noautonum"> | + | <div class="noautonum">__TOC__</div> |

=== [[4.2.6.1]] === | === [[4.2.6.1]] === | ||

Бета рычаговая котируемой компании 1,2. Коэффициент долг/собственный капитал 33%. Налог на прибыль 20%. Определить бету безрычаговую.<br /> | Бета рычаговая котируемой компании 1,2. Коэффициент долг/собственный капитал 33%. Налог на прибыль 20%. Определить бету безрычаговую.<br /> | ||

| Строка 33: | Строка 33: | ||

<ins>Решение:</ins> | <ins>Решение:</ins> | ||

| − | < | + | <math> (1+i^{ind}_{BP}) \times (1+i^{USA}_{inf})=(1+i^{ind}_{inf}) \times (1+i^{USA}_{BP}) \rightarrow |

(1+i^{ind}_{BP}) = \frac{(1+i^{Ind}_{inf})\times (1+i^{USA}_{BP})}{(1+i^{USA}_{Inf})} \rightarrow | (1+i^{ind}_{BP}) = \frac{(1+i^{Ind}_{inf})\times (1+i^{USA}_{BP})}{(1+i^{USA}_{Inf})} \rightarrow | ||

| − | i^{ind}_{BP}) = \frac{(1+i^{Ind}_{inf})\times (1+i^{USA}_{BP})}{(1+i^{USA}_{Inf})} -1 </ | + | i^{ind}_{BP}) = \frac{(1+i^{Ind}_{inf})\times (1+i^{USA}_{BP})}{(1+i^{USA}_{Inf})} -1 </math> |

| − | < | + | <math>i^{ind}_{BP} = \frac{(1+12,5%)\times (1+3,5%)}{(1+5,5%)}-1 = 10,37% \approx 10,4%</math> |

| − | === [[4.2.6.4 | + | === [[4.2.6.4]] === |

Определить WACC по российской компании. Ставка по евробондам 6%. По российским облигациям 9%. Премия за риск инвестирования в акционерный капитал (ERP) 7%. Рычажная бета 1,4. Средняя ставка по кредитам в долларах 10%. D/E = 4/10. Налог 20% | Определить WACC по российской компании. Ставка по евробондам 6%. По российским облигациям 9%. Премия за риск инвестирования в акционерный капитал (ERP) 7%. Рычажная бета 1,4. Средняя ставка по кредитам в долларах 10%. D/E = 4/10. Налог 20% | ||

'''Решение''':<br /> | '''Решение''':<br /> | ||

| Строка 54: | Строка 54: | ||

Округляем в зависимости от имеющихся ответов. В данном случае - 16,8%<br /> | Округляем в зависимости от имеющихся ответов. В данном случае - 16,8%<br /> | ||

| − | + | === [[4.2.6.5]] === | |

| − | === [[4.2.6.5 | ||

Как изменится доходность ценной бумаги, если бета 0,7, а изменение рыночной премии 10%? | Как изменится доходность ценной бумаги, если бета 0,7, а изменение рыночной премии 10%? | ||

Теория: см. п. [[3.5._Расчет_ставки_дисконтирования/ставки_капитализации|3.5.3]]. | Теория: см. п. [[3.5._Расчет_ставки_дисконтирования/ставки_капитализации|3.5.3]]. | ||

| Строка 61: | Строка 60: | ||

<ins>Решение:</ins> | <ins>Решение:</ins> | ||

| − | ::< | + | ::<math> \triangle (Rm - Rf) </math> = изменение рыночной премии |

| − | |||

| − | |||

| + | <math> \beta*\triangle (Rm - Rf)</math> = 0,7*10%= 7%. | ||

| − | === [[4.2.6.6 | + | === [[4.2.6.6]] === |

Вы оцениваете компанию на 30 сентября 2016 года. Рассчитайте фактор дисконтирования потоков в 2017 году при условии, что средневзвешенная стоимость инвестированного капитала равна 15%, а дисконтирование потоков осуществляется на середину периода.<br /> | Вы оцениваете компанию на 30 сентября 2016 года. Рассчитайте фактор дисконтирования потоков в 2017 году при условии, что средневзвешенная стоимость инвестированного капитала равна 15%, а дисконтирование потоков осуществляется на середину периода.<br /> | ||

| Строка 81: | Строка 79: | ||

[[Файл:4.2.6.6.-2.jpg|обрамить|центр]] | [[Файл:4.2.6.6.-2.jpg|обрамить|центр]] | ||

| − | === [[4.2.6.11 | + | === [[4.2.6.11]] === |

Определить рычаговую бету компании. Дано по компании: ставка налога 20%, отношение заёмных и собственных средств 30%. Данные по рынку: налог 35%, финансовый рычаг 60%, рычаговая бета 1,4.<br /> | Определить рычаговую бету компании. Дано по компании: ставка налога 20%, отношение заёмных и собственных средств 30%. Данные по рынку: налог 35%, финансовый рычаг 60%, рычаговая бета 1,4.<br /> | ||

| Строка 95: | Строка 93: | ||

При выборе ответа обращаем внимание на варианты. В данном случае это 1,2 (округление 1,248) | При выборе ответа обращаем внимание на варианты. В данном случае это 1,2 (округление 1,248) | ||

| − | === [[4.2.6.14 | + | === [[4.2.6.14]] === |

Дано по компании: отношение заемных средств к инвестированному капиталу 0,15, налог на прибыль 20%. По отрасли: бета рычаговая 1,7, налог на прибыль 22%, D/E=0,35. Найти бету рычаговую для компании<br /> | Дано по компании: отношение заемных средств к инвестированному капиталу 0,15, налог на прибыль 20%. По отрасли: бета рычаговая 1,7, налог на прибыль 22%, D/E=0,35. Найти бету рычаговую для компании<br /> | ||

Глоссарий: [[Оценка_Бизнеса#.D0.91.D0.B5.D1.82.D0.B0_.D0.B1.D0.B5.D0.B7.D1.80.D1.8B.D1.87.D0.B0.D0.B3.D0.BE.D0.B2.D0.B0.D1.8F|бета безрычаговая]],[[Оценка_Бизнеса#.D0.91.D0.B5.D1.82.D0.B0_.D1.80.D1.8B.D1.87.D0.B0.D0.B3.D0.BE.D0.B2.D0.B0.D1.8F|бета рычаговая]]<br /> | Глоссарий: [[Оценка_Бизнеса#.D0.91.D0.B5.D1.82.D0.B0_.D0.B1.D0.B5.D0.B7.D1.80.D1.8B.D1.87.D0.B0.D0.B3.D0.BE.D0.B2.D0.B0.D1.8F|бета безрычаговая]],[[Оценка_Бизнеса#.D0.91.D0.B5.D1.82.D0.B0_.D1.80.D1.8B.D1.87.D0.B0.D0.B3.D0.BE.D0.B2.D0.B0.D1.8F|бета рычаговая]]<br /> | ||

Текущая версия на 08:24, 20 июля 2018

Номера задач соответствуют номерам из базы вопросов:

4.2.6.1

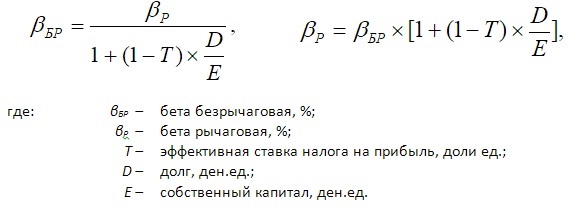

Бета рычаговая котируемой компании 1,2. Коэффициент долг/собственный капитал 33%. Налог на прибыль 20%. Определить бету безрычаговую.

Глоссарий: бета безрычаговая,бета рычаговая

Формула и значения:

подставляем:

4.2.6.2

Рассчитайте средневзвешенную стоимость капитала, если стоимость собственного капитала составляет 12%, безрисковая ставка составляет 3%, премия за инвестирование в акции составляет 6%, стоимость долгового финансирования составляет 9%, налог на прибыль составляет 20%, налог на дивиденды составляет 2%, соотношение долга к собственному капиталу согласно отчетности на дату оценки составляет 30%, рыночное (целевое) отношение долга к собственному капиталу составляет 40%.

Глоссарий: WACC, ниже полностью формула и примечание (!):

Средневзвешенная стоимость капитала

Стоимость инвестированного капитала (Cost of invested capital, WACC).

WACC = Стоимость собственного капитала × [собственный капитал /(долг + собственный капитал)] + стоимость долга × [долг /(долг + собственный капитал)] × {1 - ставка налога на прибыль}

[1]

При отличии D/E оцениваемой компании и целевого среднерыночного значения D/E во всех источниках (в т.ч. у Федотовой) указано, что надо брать целевое, среднерыночное, отраслевое значение D/E.

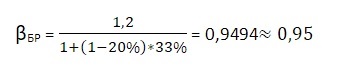

Связь собственного (E) и заемного капитала (D), в совокупности составляющего инвестированный капитал, позволяет нам сделать следующие преобразования:

WACC = (1-20%) * 9% * 0,2857 + 12% *0,7143= 10,629% ≈ 10,6%

4.2.6.3

Безрисковая США 3,5%, инфляция Индонезии 12,5%, инфляция США 5,5%. Найти безрисковую Индонезии.

Теория: см. п. 3.5.5.

Решение:

\( (1+i^{ind}_{BP}) \times (1+i^{USA}_{inf})=(1+i^{ind}_{inf}) \times (1+i^{USA}_{BP}) \rightarrow (1+i^{ind}_{BP}) = \frac{(1+i^{Ind}_{inf})\times (1+i^{USA}_{BP})}{(1+i^{USA}_{Inf})} \rightarrow i^{ind}_{BP}) = \frac{(1+i^{Ind}_{inf})\times (1+i^{USA}_{BP})}{(1+i^{USA}_{Inf})} -1 \)

\(i^{ind}_{BP} = \frac{(1+12,5%)\times (1+3,5%)}{(1+5,5%)}-1 = 10,37% \approx 10,4%\)

4.2.6.4

Определить WACC по российской компании. Ставка по евробондам 6%. По российским облигациям 9%. Премия за риск инвестирования в акционерный капитал (ERP) 7%. Рычажная бета 1,4. Средняя ставка по кредитам в долларах 10%. D/E = 4/10. Налог 20%

Решение:

1. Расчет доли собственного и заемного капитала:

Доля собственного капитала = 1 / (1 + 0,4) = 0,714.

Доля заемного капитала = 1 – 0,714 = 0,286.

2. Расчет стоимости собственного капитала по модели САРМ($):

Стоимость СК = 6% + 1,4 * 7% = 15,8%.

3. Расчет стоимости заемного капитала:

Стоимость ЗК = 10% * (1 – 20%) = 8%.

4. Расчет WACC ($) = 15,8% * 0,714 + 8% * 0,286 = 13,57%

5. Расчет WACC (Р) = (1 + 13,57%) * (1 + 9%) / (1 + 6%) – 1 = 16,78%.

Округляем в зависимости от имеющихся ответов. В данном случае - 16,8%

4.2.6.5

Как изменится доходность ценной бумаги, если бета 0,7, а изменение рыночной премии 10%? Теория: см. п. 3.5.3.

Решение:

- \[ \triangle (Rm - Rf) \] = изменение рыночной премии

\( \beta*\triangle (Rm - Rf)\) = 0,7*10%= 7%.

4.2.6.6

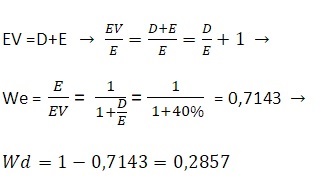

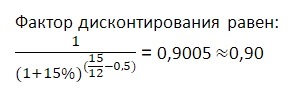

Вы оцениваете компанию на 30 сентября 2016 года. Рассчитайте фактор дисконтирования потоков в 2017 году при условии, что средневзвешенная стоимость инвестированного капитала равна 15%, а дисконтирование потоков осуществляется на середину периода.

Комментарий: Некоторая корявость условия «дисконтирование на середину периода» мешает нормально воспринимать задачу.

Есть желание РАЗДЕЛИТЬ 15 месяцев пополам. Это некорректно.

Фактор дисконтирования мы должны применить к потокам 2017 года, до начала которого еще 3 месяца (октябрь, ноябрь, декабрь).

Смысл дисконтирования «на середину» (обычно все-таки на середину года) в том, чтобы смоделировать равномерное поступление денежного потока и при этом не углубляться в детализацию (по месяцам или кварталам).

То есть приведение потока 2017 года к текущей стоимости на дату оценки можно представить как 2 этапа: сначала на 31.12.2016, потом до даты оценки.

Тогда фактор дисконтирования можно записать так:

Либо проще:

4.2.6.11

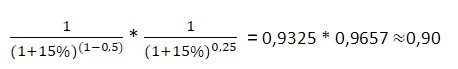

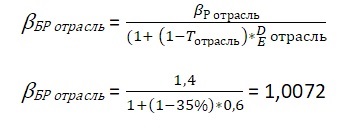

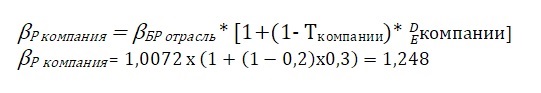

Определить рычаговую бету компании. Дано по компании: ставка налога 20%, отношение заёмных и собственных средств 30%. Данные по рынку: налог 35%, финансовый рычаг 60%, рычаговая бета 1,4.

Глоссарий: бета безрычаговая,бета рычаговая

Формула и значения:

1. Находим безрычаговую бету для отрасли:

2. Находим рычаговую бету для компании, используя полученное ранее значение безрычаговой беты для отрасли:

При выборе ответа обращаем внимание на варианты. В данном случае это 1,2 (округление 1,248)

4.2.6.14

Дано по компании: отношение заемных средств к инвестированному капиталу 0,15, налог на прибыль 20%. По отрасли: бета рычаговая 1,7, налог на прибыль 22%, D/E=0,35. Найти бету рычаговую для компании

Глоссарий: бета безрычаговая,бета рычаговая

Формула и значения:

1. Бета безрычаговая для отрасли = 1,7/(1+(1-0,22)*0,35)=1,3354

2. Находим D/E для компании:

D/(D+E) = 0.15

D/E = 0.15/0.85

В данном случае надо обратить внимание на то, что отношение заемных средств к инвестированному капиталу 0,15 в компании не значит, что D/E = 0.15

3. Рассчитываем бету рычаговую для компании:

1,3354*(1+(1-0,2)*0,1765)=1,524

- ↑ Эта формула в глоссарии приведена с ошибкой. Отсутствует множитель, учитывающий влияние налогообложения (налоговый щит). Мы приводим эту формулу в корректной форме.

Будьте внимательны!