Оценка Бизнеса

Навигация по разделу "бизнес:" общие темы, базовые понятия, доходный подход, затратный подход, сравнительный подход, нематериальные активы, задачи, источники, глоссарий - бизнес

В данном разделе приведен глоссарий в тех же формулировках, что и на сайте Минэка.

В настоящее время материалов на сайте Минэка нет, но они есть в веб-архиве здесь; сам глоссарий можно скачать тут.

Содержание

- 1 CAPM

- 2 CFF

- 3 CFI

- 4 CFO

- 5 EBIT

- 6 EBITDA

- 7 EPS

- 8 EV/EBITDA

- 9 EV/Sales

- 10 EV/Объемы запасов

- 11 IRR

- 12 NOPAT

- 13 NPV

- 14 P/BV

- 15 P/E

- 16 ROE

- 17 RОА

- 18 Безрисковая ставка

- 19 Бета актива i

- 20 Бета безрычаговая

- 21 Бета рычаговая

- 22 Валовая прибыль

- 23 Взаимозависимые активы

- 24 Денежный поток на инвестированный капитал

- 25 Денежный поток на собственный капитал

- 26 Дисконтирование на конец периода

- 27 Дисконтирование на начало периода

- 28 Дисконтирование на середину периода

- 29 Дисконтный множитель (фактор дисконтирования)

- 30 Интервальные мультипликаторы

- 31 Коэффициент абсолютной ликвидности

- 32 Коэффициент оттока клиентской базы

- 33 Коэффициент покрытия

- 34 Лицензиар

- 35 Лицензиат

- 36 Метод дисконтированных денежных потоков

- 37 Метод капитализации доходов

- 38 Метод ликвидационной стоимости

- 39 Метод рынков(а) капитала

- 40 Метод скорректированных чистых активов

- 41 Метод сравнимых сделок

- 42 Метод освобождения от роялти

- 43 Метод преимущества в себестоимости

- 44 Метод избыточных прибылей

- 45 Метод стоимости замещения (НМА)

- 46 Метод восстановительной стоимости (НМА)

- 47 Модель Гордона

- 48 Моментные мультипликаторы

- 49 Оборачиваемость активов

- 50 Операционная прибыль

- 51 Премия за контроль

- 52 Премия за риск инвестирования в акции

- 53 Прибыль до налогообложения

- 54 Рентабельность продаж

- 55 Рентабельность продаж по чистой прибыли

- 56 Рыночная капитализация

- 57 Рыночная стоимость инвестированного капитала

- 58 Рыночная стоимость собственного капитала

- 59 Скидка за недостаток ликвидности

- 60 Скидка за неконтрольный характер пакета

- 61 Собственный оборотный капитал

- 62 Средневзвешенная стоимость капитала

- 63 Ставка дисконтирования

- 64 Стоимость долга

- 65 Стоимость собственного капитала

- 66 Терминальная стоимость

- 67 Терминальный период

- 68 Терминальный поток

- 69 Цикл оборотного капитала

- 70 Чистая прибыль

- 71 Чистые активы

- 72 Чистый долг

CAPM

Модель ценообразования активов (Capital asset pricing model).

CAPM = безрисковая ставка + коэффициент бета× рыночная премия+ премии за риск (для малых компаний, специфический для компании).

CFF

Денежный поток от финансовой деятельности (Cash from financing activities).

CFF = Поток от эмиссии акций - Выкуп акций + Новые займы - Погашения займов - Выплаты дивидендов (упрощенно)

CFI

Денежный поток от инвестиционной деятельности (Cash from investing activities).

CFI = Поток от продажи финансовых активов и ОС - Инвестиции в ОС - Покупка финансовых активов (упрощенно)

CFO

Денежный поток от операционной деятельности (Cash from operating activities).

CFO = чистый денежный поток от операций после уплаты налогов и процентов = Чистая прибыль + Амортизация - Изменение оборотного капитала (упрощенно)

EBIT

Прибыль до вычета процентов и налога на прибыль (Earnings before interest and tax).

EBIT = Выручка - Себестоимость - Коммерческие и управленческие расходы

EBITDA

Прибыль до вычета процентов, налога на прибыль и амортизации (Earnings before interest, tax, depreciation and amortization).

EBITDA = EBIT + Амортизация

EPS

Чистая прибыль на одну акцию (Earnings per share).

EPS = (Чистая прибыль - Дивиденды на привилегированные акции) / Средневзвешенное число обыкновенных акций, находившихся в обращении

EV/EBITDA

Business enterprise value to Earnings before interest, tax, depreciation and amortization.

Мультипликатор рыночной стоимости инвестированного капитала к прибыли до вычета процентов, налога на прибыль и амортизации

EV/Sales

EV / Выручка (Enterprise value to Sales).

Мультипликатор рыночной стоимости инвестированного капитала к выручке

EV/Объемы запасов

Мультипликатор отношения рыночной стоимости бизнеса к объему запасов в натуральном выражении.

IRR

Внутренняя норма доходности (Internal rate of return).

Нажмите на картинку для увеличения

NOPAT

Чистая операционная прибыль после налогов (Net operating profit after tax).

NOPAT = EBIT*(1-Налог на прибыль)

NPV

Чистый приведенный доход (Net present value).

Нажмите на картинку для увеличения

P/BV

Price to Book Value Multiple. Мультипликатор отношения рыночной стоимости собственного капитала к балансовой стоимости собственного капитала, Цена / Балансовая стоимость собственного капитала.

P/E

Price to Earnings Multiple. Мультипликатор рыночной стоимости собственного капитала к чистой прибыли, Цена / Чистая прибыль.

ROE

Рентабельность собственного капитала (Return on Equity).

ROE = (Чистая прибыль) / (Собственный капитал)

ROE = (Чистая прибыль) / (Совокупные активы) × (Совокупные активы) / (Собственный капитал)

RОА

Рентабельность активов (Return on Assets).

ROA = (Чистая прибыль) / (Совокупные активы)

Безрисковая ставка

Risk free rate. Процентная ставка доходности, которую инвестор может получить на свой капитал, при вложении в наиболее ликвидные активы, характеризующиеся отсутствием или минимальным возможным риском невозвращения вложенных средств.

Бета актива i

Мера риска. Ковариация актива i с рыночным портфелем/Дисперсия рыночного портфеля.

Бета безрычаговая

Бета безрычажная, бета без учета финансового рычага, бездолговая бета (Beta unlevered).

Бета безрычаговая = Бета рычаговая /[1+(1˗ налоговая ставка)(долг/собственный капитал)]

Бета рычаговая

Бета рычажная, бета c учетом финансового рычага, долговая бета (Beta (re)levered).

Бета рычаговая = Безрычаговый коэффициент бета×[1+(1˗налоговая ставка)(долг/собственный капитал)]

Валовая прибыль

Разница между выручкой и себестоимостью реализованной продукции или услуги.

Взаимозависимые активы

Contributory assets. Активы (материальные и нематериальные), участвующие в формировании денежного потока.

Денежный поток на инвестированный капитал

Денежный поток на фирму, Денежный поток для всего инвестированного капитала (Free cash flows to firm (FCFF)).

FCFF = EBIT*(1-Налоговая ставка) + Амортизация - Капитальные затраты - Изменение неденежного оборотного капитала.

FCFF = CFO – Капитальные затраты + Расходы на выплату процентов*(1-налоговая ставка)

Денежный поток на собственный капитал

Free cash flows to equity (FCFE).

FCFE = Чистая прибыль + Амортизация – Капитальные затраты – Изменение неденежного оборотного капитала + (Новый долг – Погашение долга)

Дисконтирование на конец периода

Нажмите на картинку для увеличения

Дисконтирование на начало периода

Нажмите на картинку для увеличения

Дисконтирование на середину периода

Нажмите на картинку для увеличения

Дисконтный множитель (фактор дисконтирования)

Коэффициент дисконтирования. Коэффициент, умножение на который величины денежного потока будущего периода дает его текущую стоимость.

Интервальные мультипликаторы

Доходные мультипликаторы.

Коэффициент абсолютной ликвидности

Коэффициент абсолютной ликвидности = (денежные средства + краткосрочные финансовые вложения) / краткосрочные обязательства.

Коэффициент оттока клиентской базы

Коэффициент выбытия (Сhurn rate).

Доля клиентов, выходящих из состава клиентской базы за период (к общему количеству клиентов на начало периода).

Коэффициент выбытия = Количество единиц, выбывших в течение периода / Количество активных единиц на начало периода

Коэффициент покрытия

Коэффициент текущей ликвидности, коэффициент общей ликвидности, общий коэффициент покрытия.

Коэффициент покрытия = текущие активы / краткосрочные обязательства

Лицензиар

Сторона, передающая в соответствии с лицензионным договором лицензиату право на использование объекта лицензии.

Лицензиат

Сторона в лицензионном договоре, приобретающая у правообладателя (Лицензиара) ограниченное право использования результатов интеллектуальной деятельности и приравненных к ним средств индивидуализации.

Метод дисконтированных денежных потоков

Метод дисконтированных денежных потоков основывается на предпосылке, что стоимость бизнеса (предприятия) равна текущей стоимости будущих денежных потоков, которые будут получены в условиях меняющихся потоков дохода.

Стоимость = Сумма текущих стоимостей денежных потоков прогнозного периода + текущая стоимость денежного потока постпрогнозного периода

Метод капитализации доходов

Метод капитализации доходов основывается на предпосылке, что стоимость бизнеса (предприятия) равна текущей стоимости будущих доходов, которые будут получены в условиях стабильного потока доходов.

Стоимость = Доход / Ставка капитализации

Метод ликвидационной стоимости

Чистая выручка, получаемая после реализации активов организации с учетом погашения имеющейся задолженности и затрат, связанных с реализацией активов и прекращением деятельности организации, ведущей бизнес.

Метод рынков(а) капитала

Основан на информации о ценах акций аналогичных компаний открытого типа на мировых фондовых рынках.

Метод скорректированных чистых активов

В рамках метода чистых активов стоимость определяется как разница между величиной рыночной стоимости активов и обязательств.

Метод сравнимых сделок

Метод сделок. Основан на информации о продажах пакетов акций или компании целиком (слияния/присоединения).

Метод освобождения от роялти

Основан на анализе потока доходов в случае заключения лицензионного договора.

Метод преимущества в себестоимости

Основан на анализе величины экономии на затратах в результате использования НМА.

Метод избыточных прибылей

Избыточные прибыли предприятию приносят неотраженные на балансе нематериальные активы, обеспечивающие доходность выше среднеотраслевого уровня.

Метод стоимости замещения (НМА)

Учет затрат на создание НМА по стоимости замещения.

Метод восстановительной стоимости (НМА)

Учет затрат на создание НМА по стоимости воспроизводства.

Модель Гордона

Модель Гордона используется для оценки фирмы, которая находится в устойчивом состоянии.

Расчет стоимости основан на капитализации дохода в последний год прогнозного периода или в первый год постпрогнозного периода.

Как правило, соблюдается равенство величины капиталовложений и амортизации при построении денежного потока

Моментные мультипликаторы

Балансовые мультипликаторы.

Оборачиваемость активов

Коэффициент оборачиваемости активов = Выручка/Среднегодовая величина активов (величина активов на конец периода)

Оборачиваемость в днях = 365 (360) /Коэффициент оборачиваемости

Операционная прибыль

Прибыль от продаж.

Прибыль от основной (обычной) деятельности, равная разности между выручкой и расходами по основной деятельности (в последние включаются прямые и операционные расходы);

разница между валовой прибылью и операционными расходами

Премия за контроль

Control premium. Стоимостное выражение преимущества, связанного с владением контрольным пакетом акций

Премия за риск инвестирования в акции

Equity risk premium

Прибыль до налогообложения

Прибыль до налогообложения = EBIT - Финансовые расходы

Рентабельность продаж

Маржинальность продаж (Sales margin).

Рентабельность продаж = Прибыль от продаж/Выручка

Рентабельность продаж по чистой прибыли

Чистая рентабельность (Net income margin).

Рентабельность продаж по чистой прибыли = Чистая прибыль/Выручка

Рыночная капитализация

Market capitalisation (MC).

Рыночная стоимость всех выпущенных в обращение акций компании, рассчитанная на основе котировок

Рыночная стоимость инвестированного капитала

Business enterprise value.

Нажмите на картинку для увеличения

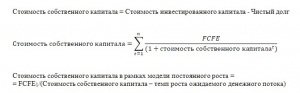

Рыночная стоимость собственного капитала

Equity value.

Скидка за недостаток ликвидности

Discount for the lack of liquidity. Величина, на которую уменьшается стоимость для отражения недостаточной ликвидности объекта оценки.

Скидка за неконтрольный характер пакета

DLOC (Discount for Lack of Control).

DLOC = 1 - {1 / (1 + Премия за контроль)}

Собственный оборотный капитал

Net working capital.

Собственный оборотный капитал = Дебиторская задолженность + Запасы - Кредиторская задолженность

Средневзвешенная стоимость капитала

Стоимость инвестированного капитала (Cost of invested capital, WACC).

WACC = Стоимость собственного капитала × [собственный капитал /(долг + собственный капитал)] + стоимость долга × [долг /(долг + собственный капитал)] × {1 - ставка налога на прибыль}

[1]

Ставка дисконтирования

Discount rate. Процентная ставка, используемая для приведения прогнозируемых денежных потоков (доходов и расходов) к заданному моменту времени, например, к дате оценки.

Стоимость долга

Стоимость заемного капитала. Cost of debt

Стоимость собственного капитала

Cost of equity.

Доходность, которую инвесторы ожидают от инвестиций в собственный капитал

Терминальная стоимость

Terminal Value (TV). Реверсия, постпрогнозная стоимость.

Стоимость денежного потока в постпрогнозном периоде

Терминальный период

Постпрогнозный период (Terminal period).

Период, следующий за последним прогнозным периодом, когда деятельность компании стабилизируется

Терминальный поток

Денежный поток в постпрогнозном периоде (Terminal Cash Flow).

Цикл оборотного капитала

Период оборачиваемости (Working capital cycle).

Коэффициент оборачиваемости дебиторской задолженности = Выручка/Средний остаток дебиторской задолженности (величина дебиторской задолженности на конец периода)

Коэффициент оборачиваемости запасов = Себестоимость/Средний остаток запасов (величина запасов на конец периода)

Коэффициент оборачиваемости кредиторской задолженности = Себестоимость/Средний остаток кредиторской задолженности (величина кредиторской задолженности на конец периода)

Оборачиваемость в днях = 365 (360) /Коэффициент оборачиваемости

Чистая прибыль

Чистая прибыль = Прибыль до налогообложения - Налог на прибыль

Чистые активы

Величина, определяемая путем вычитания из суммы активов организации, суммы ее обязательств.

Согласно приказу Минфина России от 28.08.2014 №84н «Об утверждении порядка определения стоимости чистых активов»

Чистый долг

Net debt.

Чистый долг = Долгосрочные и краткосрочные обязательства - Денежные средства и их эквиваленты

- ↑ Эта формула в глоссарии приведена с ошибкой. Отсутствует множитель, учитывающий влияние налогообложения (налоговый щит). Мы приводим эту формулу в корректной форме.

Будьте внимательны!