Недвижимое имущество:Раздел 3. Доходный подход — различия между версиями

| (не показаны 83 промежуточные версии 3 участников) | |||

| Строка 1: | Строка 1: | ||

| − | '''Навигация по разделу "недвижимость:"''' [[ | + | '''Навигация по разделу "недвижимость:"'''[[Недвижимое_имущество:Раздел_1._Общие_темы|общие темы]], [[Недвижимое_имущество:Раздел 2. Базовые понятия |базовые понятия]], [[Недвижимое_имущество:Раздел 3. Доходный подход |доходный подход]], [[Недвижимое_имущество:Раздел 4. Затратный подход к оценке |затратный подход]], [[Недвижимое_имущество:Раздел 5. Сравнительный подход к оценке |сравнительный подход]], [[Недвижимое_имущество:Раздел_6._Оценка_земельного_участка |оценка земельного участка]], [[Недвижимое_имущество:Раздел_7._Прочее |прочее]], [[Недвижимость_Рекомендованные_источники|рекомендованные источники]], [[Оценка_Недвижимости|глоссарий - недвижимость]] |

---- | ---- | ||

| + | <br /> | ||

<div class="noautonum">__TOC__</div> | <div class="noautonum">__TOC__</div> | ||

| − | == | + | ==3.1. Потенциальный валовый доход== |

| + | |||

| + | Потенциальный валовый доход (ПВД) – доход, который способен приносить объект при сдаче его или его элементов в аренду и получении арендной платы в полном объеме: | ||

| + | |||

| + | <math> PVD=AC\times N </math> | ||

| + | |||

| + | : где: | ||

| + | |||

| + | :: <math> AC </math> – арендная ставка, ден.ед./ед.площади/год; | ||

| + | :: <math>N</math> – Количественная характеристика объекта, например, ед., кв.м. | ||

| + | |||

| + | Связь PVD с другими уровнями дохода от эксплуатации объекта описывается следующими формулами: | ||

| + | |||

| + | <math> PVD-NZ-NP+DX_{PR}=DVD </math> | ||

| + | |||

| + | <math> DVD - OR - RZ = CHOD </math> | ||

| + | |||

| + | :где: | ||

| + | |||

| + | :: <math> PVD </math>– потенциальный валовый доход, ден.ед.; | ||

| + | :: <math> NZ </math>– потери от недозагрузки, ден.ед.; | ||

| + | :: <math> NP </math>– потери от неплатежей, ден.ед.; | ||

| + | :: <math> DX_{PR} </math>– прочие доходы от нормального рыночного использования объекта недвижимости, ден.ед.; | ||

| + | :: <math> DVD </math>– действительный валовый доход, ден.ед.; | ||

| + | :: <math> OP <</math>– операционные расходы, ден.ед.; | ||

| + | :: <math> PZ </math>– расходы на замещение, ден.ед.; | ||

| + | :: <math> CHOD </math>– чистый операционный доход, ден.ед.. | ||

| + | |||

| + | На что обратить внимание в оценочной практике: при определении дохода от сдачи недвижимости в аренду необходимо соблюдать соответствие между ставкой аренды и базой для ее начисления. Ставке аренды за общую площадь соответствует общая площадь, за полезную площадь – полезная площадь. | ||

| + | Полезная (арендопригодная площадь) – площадь объекта недвижимости, которая может быть сдана в аренду. | ||

| + | Коэффициент арендопригодной площади здания – отношение площади, которую можно сдать в аренду, к общей площади здания | ||

| + | |||

| + | ==3.2. Действительный валовый доход== | ||

| + | Действительный валовый доход (ДВД) – потенциальный валовый доход (ПВД) за вычетом потерь от недозагрузки, неплатежей арендаторов, а также с учетом дополнительных видов доходов. | ||

| + | |||

| + | Связь ДВД с другими уровнями дохода от эксплуатации недвижимости описывается следующими формулами: | ||

| + | |||

| + | <math> PVD - NP - NZ + DX_{PR} = DVD </math> | ||

| + | <math> DVD - OP - PZ = CHOD </math> | ||

| + | |||

| + | :где: | ||

| − | + | :: <math> PVD </math> – потенциальный валовый доход, ден.ед.; | |

| + | :: <math> NP </math> – потери от неплатежей, ден.ед.; | ||

| + | :: <math> NZ </math>– потери от недозагрузки, ден.ед.; | ||

| + | :: <math> DX_{PR} </math> – прочие доходы от нормального рыночного использования объекта недвижимости, ден.ед.; | ||

| + | :: <math> DVD </math> – действительный валовый доход, ден.ед.; | ||

| + | :: <math> OP </math> – операционные расходы, ден.ед.; | ||

| + | :: <math> PZ </math> – расходы на замещение, ден.ед.; | ||

| + | :: <math> CHOD </math> – чистый операционный доход, ден.ед.. | ||

| − | + | На что обратить внимание в оценочной практике: при определении дохода от сдачи недвижимости в аренду необходимо соблюдать соответствие между ставкой аренды и базой для ее начисления. Ставке аренды за общую площадь соответствует общая площадь, за полезную площадь – полезная площадь. | |

| + | Полезная (арендопригодная площадь) – площадь объекта недвижимости, которая может быть сдана в аренду. | ||

| − | + | Коэффициент арендопригодной площади здания – отношение площади, которую можно сдать в аренду, к общей площади здания | |

| − | == | + | ==3.3. Операционные расходы== |

| − | ==< | + | Постоянные расходы – не зависят от загрузки объекта недвижимости (например, арендные или страховые платежи).<br /> |

| + | |||

| + | Переменные расходы – зависят от загрузки объекта недвижимости (например, оплата электроэнергии, затраты на уборку и т.п.). | ||

| + | |||

| + | ==3.4. Чистый операционный доход== | ||

| + | Чистый операционный доход (ЧОД) – действительный валовый доход от приносящей доход недвижимости за вычетом операционных расходов и расходов на замещение. | ||

| + | |||

| + | Связь ЧОД с другими уровнями дохода от эксплуатации недвижимости описывается следующими формулами: | ||

| + | <math> PVD - NP - NZ + DH_{PR} = DVD </math> | ||

| + | |||

| + | <math> DVD - OP - PZ = {CH}OD </math> | ||

| + | |||

| + | :где: | ||

| + | |||

| + | :: <math> PVD </math>– потенциальный валовый доход, ден.ед.; | ||

| + | :: <math> NP </math>– потери от неплатежей, ден.ед.; | ||

| + | ::<math> NZ </math>– потери от недозагрузки, ден.ед.; | ||

| + | :: <math> DH_{PR} </math>– прочие доходы от нормального рыночного использования объекта недвижимости, ден.ед.; | ||

| + | :: <math> DVD </math>– действительный валовый доход, ден.ед.; | ||

| + | :: <math> OP </math>– операционные расходы, ден.ед.; | ||

| + | :: <math> PZ </math>– расходы на замещение, ден.ед.; | ||

| + | :: <math> CHOD </math>– чистый операционный доход, ден.ед.. | ||

| + | |||

| + | ==3.5. Функции сложного процента== | ||

| + | |||

| + | '''3.5.1.''' Сложный процент – модель расчета, при которой проценты прибавляются к основной сумме [вклада] и в дальнейшем сами участвуют в создании новых процентов. | ||

| + | |||

| + | '''3.5.2.''' Шесть функций сложного процента (подразумевается, что платежи возникают в конце соответствующего периода): | ||

| + | {| class="wikitable" | ||

| + | |+Таблица 8 | ||

| + | |- | ||

| + | |'''№ п/п''' | ||

| + | |'''Наименование функции''' | ||

| + | |'''Формула расчета, пример решения задачи''' | ||

| + | |- | ||

| + | |1 | ||

| + | | | ||

| + | Накопленная | ||

| + | (будущая) сумма единицы | ||

| + | | | ||

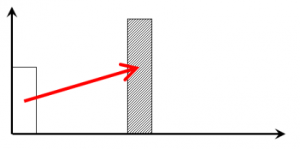

| + | Показывает накопление 1 ден.ед. за период: | ||

| + | <math>FV = PV \times(1+i)^t,</math> | ||

| + | |||

| + | : где: | ||

| + | |||

| + | :: FV – будущая стоимость, ден. ед. | ||

| + | |||

| + | :: PV – текущая стоимость, ден. ед. | ||

| + | |||

| + | :: i – ставка накопления (дисконтирования), доли ед./период времени | ||

| + | |||

| + | :: t – интервал времени, периодов времени | ||

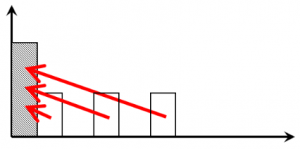

| + | [[Файл:2 14 1.png|мини]] | ||

| + | |- | ||

| + | |2 | ||

| + | | | ||

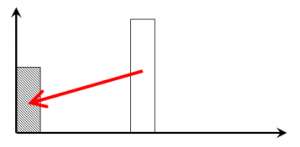

| + | Текущая стоимость единицы | ||

| + | | | ||

| + | Показывает текущую стоимость 1 ден.ед., которая возникает в будущем: | ||

| + | <math>PV = \frac{FV}{ (1+i) ^t}. </math> | ||

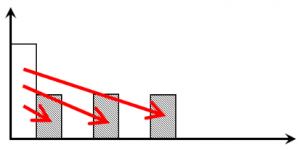

| + | [[Файл:Рисунок 2 15 2.png|мини]] | ||

| + | |- | ||

| + | |3 | ||

| + | | | ||

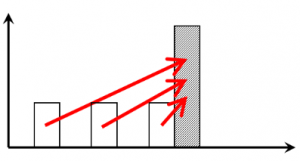

| + | Накопление единицы за период | ||

| + | | | ||

| + | Показывает, какой по истечении всего срока будет будущая стоимость серии аннуитетных платежей: | ||

| + | <math>FV = \frac {(1+i)^n-1}{i}\times PMT,</math> | ||

| + | :где: | ||

| + | ::PMT – аннуитетный платеж, ден. ед. | ||

| + | :: Аннуитетный – серия равновеликих периодических платежей. | ||

| + | [[Файл:2143.png|мини]] | ||

| + | |- | ||

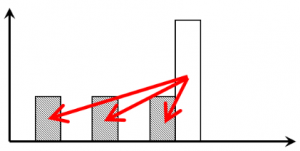

| + | |4 | ||

| + | | | ||

| + | Фактор фонда возмещения | ||

| + | | | ||

| + | Показывает величину единичного аннуитетного платежа, который необходим для того, чтобы к концу срока накопить 1 ден.ед.: | ||

| + | <math>PMT = \frac{FV\times i}{ (1+i) ^n-1}.</math> | ||

| + | [[Файл:2144.png|мини]] | ||

| + | |- | ||

| + | |5 | ||

| + | | | ||

| + | Текущая стоимость обычного аннуитета | ||

| + | | | ||

| + | Показывает величину текущей стоимости будущего аннуитетных платежей: | ||

| + | <math>PV = PMT\times \frac{1-(1+i)^{-n}}{i}.</math> | ||

| + | [[Файл:2145.png|мини]] | ||

| + | |- | ||

| + | |6 | ||

| + | | | ||

| + | Взнос на амортизацию единицы | ||

| + | | | ||

| + | Показывает величину будущего аннуитетного платежа, необходимого для полной амортизации (погашения) кредита: | ||

| + | <math>PMT = \frac{PV \times i}{1-(1+i)^{-n}}.</math> | ||

| + | [[Файл:2146.png|мини]] | ||

| + | |} | ||

| + | |||

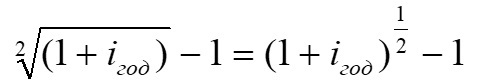

| + | '''3.5.3.''' Зависимость между ставками накопления (дисконтирования) для различных по продолжительности периодов времени начисления: | ||

| + | |||

| + | ''базовый вариант'': | ||

| + | |||

| + | <math>1+i_t = {^\dfrac {T}{t}sqrt{(1+i_t)}} = {(1+i)^\dfrac{t}{T}},</math> | ||

| + | |||

| + | |||

| + | ''упрощенный вариант'': | ||

| + | |||

| + | <math>i_t=\frac{i_T}{({\displaystyle\frac Tt})},</math> | ||

| + | |||

| + | где: | ||

| + | |||

| + | T – бóльший по продолжительности период времени; | ||

| + | |||

| + | t – меньший по продолжительности период времени. | ||

| + | |||

| + | {| class="wikitable" | ||

| + | |+Таблица 9 | ||

| + | !rowspan="2"|Ставка накопления (дисконтирования) | ||

| + | !colspan="2"|Формула расчета из годовой ставки накопления (<math>t_{god}</math>) | ||

| + | |- | ||

| + | !Нормальный вариант | ||

| + | !Упрощенный вариант | ||

| + | |- | ||

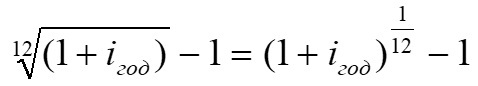

| + | |Месячная | ||

| + | | | ||

| + | [[Файл:Formula1.jpg]] | ||

| + | |<math>\frac{i_{god}}{12}</math> | ||

| + | |- | ||

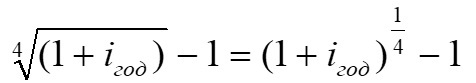

| + | |Квартальная | ||

| + | | | ||

| + | [[Файл:Formula2.jpg]] | ||

| + | |<math>\frac{i_{god}}{4}</math> | ||

| + | |- | ||

| + | |Полугодовая | ||

| + | | | ||

| + | [[Файл:Formula3.jpg]] | ||

| + | |<math>\frac{i_{god}}{2}</math> | ||

| + | |} | ||

| + | |||

| + | Упрощенный вариант используется при малых величинах ставки / невысоких требованиях к точности расчета. Например, при годовой ставке дисконтирования в размере 20% расчет величины месячной ставки по нормальному варианту даст результат в размере 1,531%, а по упрощенному – в размере 1,667%. | ||

| + | |||

| + | '''3.5.4.''' Функции 2, 4, и 6 являются обратными по отношению к 1, 3 и 5 (соответственно) – если забыта прямая, то ее можно вывести из обратной (и наоборот). | ||

| + | |||

| + | '''3.5.5.''' Примеры задач. | ||

| + | |||

| + | '''Задача 1.''' Какова текущая стоимость 1 000 000 руб., которые будут получены через 5 лет при средней величине годовой инфляции 10%? | ||

| + | Решение: | ||

| + | |||

| + | <math> PV = \frac{1000000}{(1+0,10)^{5}}= 620921 </math> | ||

| + | |||

| + | При условно равномерном распределении денежных потоков в течение срока (0; t) дисконтирование осуществляется на середину периода, а общая формула преобразуется следующим образом: | ||

| + | |||

| + | <math> PV = \frac{FV}{(1+i)^{t-0,5}}. </math> | ||

| + | |||

| + | |||

| + | |||

| + | '''Задача 2.''' Определить текущую стоимость 1 000 000 руб., которые будут получены в течение года после даты оценки. Поступления равномерны в течение всего года, ставка дисконтирования 15% годовых. | ||

| + | Решение: | ||

| + | <math> PV = \frac{1000000}{(1+0,15)^{0,5}}=932 505. </math> | ||

| + | |||

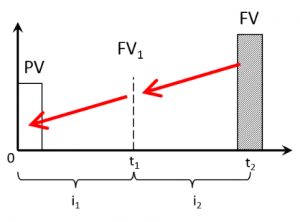

| + | При изменении величины ставки дисконтирования в течение времени (переменная ставка дисконтирования) общая формула принимает следующий вид: | ||

| + | <math> PV=\frac{FV}{(1+t_1)^{t_1}\;\times(1+i_2\;)^{t_{2\;}}\times...\times(1+i_m\;)^{t_m}} </math> | ||

| + | |||

| + | где: ''i''<sub>m</sub> – ставка дисконтирования в интервал времени с tm доли ед./период. | ||

| + | |||

| + | |||

| + | |||

| + | '''Задача 3.''' – определить текущую стоимость денежной суммы при следующих условиях: FV = 200 000 руб., t1 = t2 = 1 год, i1 = 15%/год, i2 = 20%/год. | ||

| + | [[Файл:264.png|мини]] | ||

| + | |||

| + | |||

| + | |||

| + | |||

| + | Решение. | ||

| + | |||

| + | <math> PV = \frac{FV}{ (1+i_1)^{t_1} \times (1+i_1)^{t_2}}=\frac{200 000}{ (1+0,2)^1 \times (1+0,15)^1 }=144 928. </math> | ||

| + | |||

| + | Пояснение: процесс дисконтирования для наглядности разобьём на два этапа: приведение FV к моменту t1; приведение FV1 к моменту времени 0: | ||

| + | <math> PV=\frac{FV}{(1+i_2)^{t_2-t_1}}= \frac{200 000}{(1+0,2)^1} = 166 667 </math> | ||

| + | <math> PV=\frac{FV_1}{(1+i_1)^{t_1}}= \frac{166 667}{(1+0,15)^1} = 144 928 </math> | ||

| + | |||

| + | |||

| + | |||

| + | |||

| + | '''3.5.6.''' На что обратить внимание в оценочной практике: величины ставки накопления и периода времени должны соответствовать друг другу. Месячной ставке соответствует период времени в месяцы; годовой – в годах и т.д. | ||

| + | |||

| + | ==3.6.Ставка дисконтирования и капитализации (метод кумулятивного построения, метод рыночной экстракции)== | ||

'''3.6.1.''' Ставка дисконтирования: | '''3.6.1.''' Ставка дисконтирования: | ||

| Строка 25: | Строка 260: | ||

В зависимости от учета инфляционной составляющей выделяют реальную (очищенная от инфляционной составляющей) и номинальную (без очищения) ставку дисконтирования. Взаимосвязь между ними имеет следующий вид (формула Фишера): | В зависимости от учета инфляционной составляющей выделяют реальную (очищенная от инфляционной составляющей) и номинальную (без очищения) ставку дисконтирования. Взаимосвязь между ними имеет следующий вид (формула Фишера): | ||

| − | < | + | <math> i_p=\frac{i_{ H}-i_{inf}}{1+i_{inf}} </math> |

:где: | :где: | ||

| − | :: < | + | :: <math>i_p </math> - реальная ставка, доли ед. |

| − | :: < | + | :: <math>i_{H} </math> - номинальная ставка, доли ед.; |

| − | :: < | + | :: <math>i_{inf} </math> - темп инфляции, доли ед. |

'''3.6.2.''' Ставка капитализации (коэффициент капитализации) – выраженное в процентах отношение чистого операционного дохода объекта к его рыночной стоимости. | '''3.6.2.''' Ставка капитализации (коэффициент капитализации) – выраженное в процентах отношение чистого операционного дохода объекта к его рыночной стоимости. | ||

| Строка 37: | Строка 272: | ||

'''3.6.3.''' Метод кумулятивного построения – метод расчета ставки дисконтирования, учитывающий риски, связанные с инвестированием в объекты недвижимости. Ставка дисконтирования определяется как сумма "безрисковой" доходности, премии за низкую ликвидность, премии за риск вложения в недвижимость, премии за инвестиционный менеджмент: | '''3.6.3.''' Метод кумулятивного построения – метод расчета ставки дисконтирования, учитывающий риски, связанные с инвестированием в объекты недвижимости. Ставка дисконтирования определяется как сумма "безрисковой" доходности, премии за низкую ликвидность, премии за риск вложения в недвижимость, премии за инвестиционный менеджмент: | ||

| − | < | + | <math> i_{NL}=\frac{i}{12} \times N </math> |

:где: | :где: | ||

| − | :: < | + | :: <math>>N </math>- срок экспозиции объекта на рынке, мес.; |

| − | :: < | + | :: <<math>i_{BR} </math> - безрисковая ставка, %. |

Срок экспозиции объекта недвижимости на открытом рынке (срок экспозиции) – период времени от выставления объекта на продажу до поступления денежных средств за проданный объект или типичный период времени, который необходим для того, чтобы объект был продан на открытом и конкурентном рынке при соблюдении всех рыночных условий. | Срок экспозиции объекта недвижимости на открытом рынке (срок экспозиции) – период времени от выставления объекта на продажу до поступления денежных средств за проданный объект или типичный период времени, который необходим для того, чтобы объект был продан на открытом и конкурентном рынке при соблюдении всех рыночных условий. | ||

| Строка 48: | Строка 283: | ||

'''3.6.4.''' Метод рыночной экстракции – метод определения коэффициента капитализации на основе анализа соотношения чистого арендного дохода и цен продаж по данным реальных сделок или соответствующим образом скорректированных цен предложений объектов недвижимости при условии, что существующее использование объектов соответствует их наилучшему и наиболее эффективному использованию: | '''3.6.4.''' Метод рыночной экстракции – метод определения коэффициента капитализации на основе анализа соотношения чистого арендного дохода и цен продаж по данным реальных сделок или соответствующим образом скорректированных цен предложений объектов недвижимости при условии, что существующее использование объектов соответствует их наилучшему и наиболее эффективному использованию: | ||

| − | < | + | <math> R=\frac{CHOD}{C} </math> |

:где: | :где: | ||

| − | :: < | + | :: <math>R </math> - общая ставка капитализации, доли е |

| − | :: < | + | :: <math>C </math> - рыночная стоимость, ден.ед.; |

| − | :: < | + | :: <math>CHOD </math> - чистый операционный доход, ден.ед./год. |

Результаты, полученные по различным аналогам, взвешиваются. | Результаты, полученные по различным аналогам, взвешиваются. | ||

| Строка 58: | Строка 293: | ||

'''3.6.5.''' На что обратить внимание в практической деятельности: величины ставок дисконтирования и капитализации должны соответствовать типу денежного потока (например, в части учета инфляционной или налоговой составляющей). | '''3.6.5.''' На что обратить внимание в практической деятельности: величины ставок дисконтирования и капитализации должны соответствовать типу денежного потока (например, в части учета инфляционной или налоговой составляющей). | ||

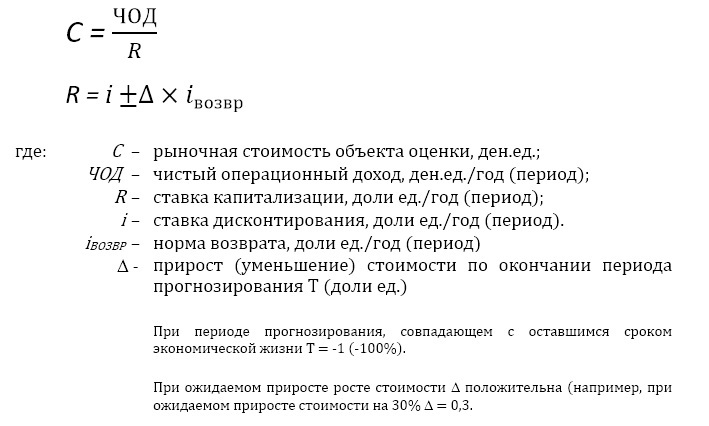

| − | == | + | ==3.7. Метод прямой капитализации для оценки рыночной стоимости объекта недвижимости== |

| + | Метод прямой капитализации – частный случай метода дисконтирования денежных потоков. Применяется, когда объект оценки генерирует чистый операционный доход, величина которого либо относительно постоянна, либо изменяется равномерно (общая теория оценки). | ||

| + | Отметим, что применительно к оценке недвижимости в п.п. «в» п. 23 [http://kvalexam.ru/index.php/ФСО-7 ФСО №7] указано, что метод применяется для оценки объектов, не требующих значительных капитальных вложений в их ремонт или реконструкцию, фактическое использование которых соответствует их наиболее эффективному использованию. | ||

| + | |||

| + | Сущность метода: | ||

| + | |||

| + | <math> {C} = \frac{CHOD}{R} </math> | ||

| + | :где: | ||

| + | :: <math> C</math> – рыночная стоимость объекта оценки, ден.ед.; | ||

| + | :: <math> CHOD</math> – чистый операционный доход, ден.ед./год (период); | ||

| + | :: <math>R</math> – общая ставка капитализации, доли ед./год (период). | ||

| + | |||

| + | Отличие метода прямой капитализации от методов капитализации по расчетным моделям заключается в том, что: | ||

| + | * в методах капитализации по расчетным моделям величина ставки капитализации рассчитывается на основе величины ставки дисконтирования и нормы возврата капитала, которая определяется, например, по моделям Ринга, Инвуда, Хоскольда; | ||

| + | * в методе прямой капитализации величина ставки капитализации определяется напрямую, например, из объектов-аналогов методом рыночной экстракции. | ||

| − | == | + | ==3.8. Ипотечно-инвестиционный анализ== |

<p><b>3.8.1.</b> Основные определения.</p><p>3.8.1.1. Ипотечный кредит – кредит, обеспечением (залогом) по которому выступает недвижимое имущество. При получении кредита на покупку недвижимого имущества сама приобретаемая недвижимость поступает в ипотеку (залог) кредитору как гарантия возврата кредита.</p><p>Основные виды кредитов:</p> | <p><b>3.8.1.</b> Основные определения.</p><p>3.8.1.1. Ипотечный кредит – кредит, обеспечением (залогом) по которому выступает недвижимое имущество. При получении кредита на покупку недвижимого имущества сама приобретаемая недвижимость поступает в ипотеку (залог) кредитору как гарантия возврата кредита.</p><p>Основные виды кредитов:</p> | ||

* с постоянным платежом (самоамортизирующийся кредит) – погашение процентов и основного тела кредита осуществляется равными платежами; | * с постоянным платежом (самоамортизирующийся кредит) – погашение процентов и основного тела кредита осуществляется равными платежами; | ||

* с переменными платежами – погашение процентов и основного тела кредита осуществляется платежами, величина которых изменяется с течением времени под действием различных факторов (например, изменение остатка основного тела кредита или процентной ставки). Одним из вариантов кредита данного вида является кредит с шаровым платежом, погашение которого осуществляется единым платежом в конце срока. | * с переменными платежами – погашение процентов и основного тела кредита осуществляется платежами, величина которых изменяется с течением времени под действием различных факторов (например, изменение остатка основного тела кредита или процентной ставки). Одним из вариантов кредита данного вида является кредит с шаровым платежом, погашение которого осуществляется единым платежом в конце срока. | ||

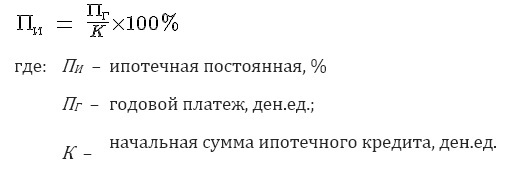

| − | + | 3.8.1.2. Ипотечная постоянная – отношение ежегодных расходов по обслуживанию ипотечного кредита к первоначальной сумме (величина аннуитетного платежа, определяемого по функции «взнос на амортизацию единицы» для самоамортизирующегося кредита):<br /> | |

| − | < | + | [[Файл:IP.jpg|обрамить|центр]] |

| + | |||

| + | Ипотечная постоянная для самоамортизирующегося кредита рассчитывается при помощи функции сложного процента «взнос на амортизацию единицы» и равна шестой функции сложного процента<br /> | ||

| + | См. [http://kvalexam.ru/index.php/%D0%A0%D0%B0%D0%B7%D0%B4%D0%B5%D0%BB_2._%D0%91%D0%B0%D0%B7%D0%BE%D0%B2%D1%8B%D0%B5_%D0%BF%D0%BE%D0%BD%D1%8F%D1%82%D0%B8%D1%8F#2.14._.D0.A4.D1.83.D0.BD.D0.BA.D1.86.D0.B8.D0.B8_.D1.81.D0.BB.D0.BE.D0.B6.D0.BD.D0.BE.D0.B3.D0.BE_.D0.BF.D1.80.D0.BE.D1.86.D0.B5.D0.BD.D1.82.D0.B0 таблицу здесь]<br /> | ||

| + | [[Файл:IP2.jpg|обрамить|центр]] | ||

| + | В случае шарового платежа ипотечная постоянная равна ставке процента по кредиту.<br /> | ||

| − | + | 3.8.1.3. Эффективная ставка по кредиту – показатель, определяющий реальную стоимость кредита. Помимо номинальной процентной ставки по кредиту учитывает и все сопутствующие расходы по его обслуживанию (комиссии за открытие и ведение счета, за прием в кассу наличных денег, за получение наличности в банкомате и пр.).</p><p><br /> | |

| − | + | 3.8.1.4. Коэффициент ипотечной задолженности – отношение суммы кредита к стоимости объекта недвижимости, выступающего залогом по соответствующему кредиту:</p> | |

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

| − | < | + | <math>{K}_{IZ}\;=\;\frac{K}C_{H} \times100\%</math> |

{| border="0" cellpadding="0" cellspacing="0" style="width:491px;" width="0"<tbody> | {| border="0" cellpadding="0" cellspacing="0" style="width:491px;" width="0"<tbody> | ||

| Строка 83: | Строка 332: | ||

| style="width:47px;height:18px;" | <p> </p> || style="width:57px;height:18px;" | <p><i>К –</i></p> || style="width:387px;height:18px;" | <p>сумма кредита, ден.ед.;</p> | | style="width:47px;height:18px;" | <p> </p> || style="width:57px;height:18px;" | <p><i>К –</i></p> || style="width:387px;height:18px;" | <p>сумма кредита, ден.ед.;</p> | ||

|- | |- | ||

| − | | style="width:47px;height:18px;" | <p> </p> || style="width:57px;height:18px;" | <p><i>С<sub>Н</sub> –</i></p> || style="width:387px;height:18px;" | <p>стоимость объекта недвижимости, ден.ед.</p | + | | style="width:47px;height:18px;" | <p> </p> || style="width:57px;height:18px;" | <p><i>С<sub>Н</sub> –</i></p> || style="width:387px;height:18px;" | <p>стоимость объекта недвижимости, ден.ед.</p> |

|}<div style="clear:both;"> | |}<div style="clear:both;"> | ||

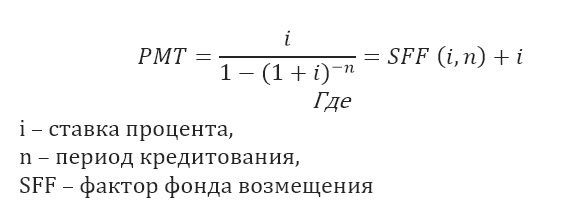

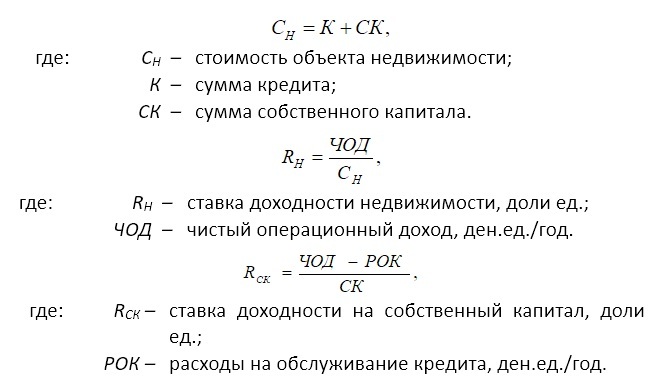

| − | <b>3.8.2.</b> Основной математический аппарат ипотечно-инвестиционного анализа:</p> | + | <b>3.8.2.</b> Основной математический аппарат ипотечно-инвестиционного анализа: |

| + | [[Файл:IIA.jpg|обрамить|центр]]<br /> | ||

| + | |||

| + | </div><p><b>3.8.3.</b> Финансовый леверидж (применительно к ипотечно инвестиционному анализу) – соотношение ставок доходности на собственный капитал и недвижимости в целом:</p> | ||

| + | * положительный – <i>R</i><i><sub>СК</sub></i><i> > </i><i>R</i><i><sub>Н </sub></i>(свидетельствует об эффективном инвестировании собственного капитала); | ||

| + | * отрицательный – <i>R</i><i><sub>СК</sub></i><i><</i><i>R</i><i><sub>Н</sub></i>. | ||

| + | <br /> | ||

| + | |||

| + | <b>3.8.4.</b> Пример задачи. Определить знак финансового левериджа при следующих условиях: ставка доходности недвижимости 15%; коэффициент ипотечной задолженности 70%; кредит получен на 20 лет под 10% годовых, в течение срока кредитования уплачиваются только проценты, тело кредита возвращается единым платежом в конце.Решение: | ||

| + | |||

| + | <math>C_H\;=\;x.</math><br /> | ||

| + | |||

| + | <math>K=K_{iz}\times C_H=x\times0.7=0.7x.</math> <math>CK=C_H\;-\;K\;=\;x\;-\;0.7x\;=\;0.3x.</math><br /> | ||

| + | |||

| + | <math>\begin{array}{l}POK=0.1\times K=0.1\times0.7x=0.07x.\\\end{array}</math><br /> | ||

| + | |||

| + | <math>\begin{array}{l}R_{CK}=\frac{{CHOD}\;-\;POK}{CK}=\frac{0.15x\;-\;0.07x}{0.3x}=0.26(6)\sim26.7\%\\\end{array}</math><br /> | ||

| + | |||

| + | <math>R_{CK}\;>\;R_{H\;}\rightarrow</math>леверидж положительный<br /> | ||

| + | |||

| + | == 3.9. Метод дисконтирования денежных потоков == | ||

| − | < | + | <p>Метод дисконтирования денежных потоков – метод расчета стоимости, основанный на приведении (дисконтировании) будущих денежных потоков доходов и расходов, связанных с объектом недвижимости, в том числе от его продажи в конце прогнозного периода, к дате, на которую определяется стоимость.</p><p>Дисконтирование денежных потоков – процесс определения стоимости денежных потоков <u>на предыдущий момент</u> (движение влево по оси времени).</p><p>Общая формула расчета имеет следующий вид (при возникновении денежных потоков в конце периода):</p> |

| + | <math>C\;=\;\sum_{j=1}^n\frac{CF_j}{(1+i)^j}+\frac{CF_{REV}}{(1+i)^n}</math> | ||

| − | {| | + | {| border="0" cellpadding="0" cellspacing="0" style="width:378px;" width="0"<tbody> |

| − | | style="width: | + | | style="width:39px;height:18px;" | <p>где:</p> || style="width:56px;height:18px;" | <p><i>С –</i></p> || style="width:283px;height:18px;" | <p>стоимость объекта оценки, ден. ед.;</p> |

|- | |- | ||

| − | | style="width: | + | | style="width: 39px; height: 18px;" | || style="width:66px;height:18px;" | CF<sub>j</sub> –|| style="width:283px;height:18px;" | <p>денежный поток j-ого периода, ден. ед.;</p> |

|- | |- | ||

| − | | style="width: | + | | style="width: 39px; height: 18px;" | || style="width:66px;height:18px;" | CF<sub> РЕВ </sub> – || style="width:283px;height:18px;" | <p>реверсия, ден.ед.;</p> |

| − | |}<div style="clear:both;"> </div> | + | |- |

| + | | style="width: 39px; height: 18px;" | || style="width:66px;height:18px;" | <p><i>i</i><i> –</i></p> || style="width:283px;height:18px;" | <p>cтавка дисконтирования, доли ед.;</p> | ||

| + | |}<div style="clear: both;"> </div><p>Дисконтный множитель (фактор (коэффициент) дисконтирования) – коэффициент, умножение на который величины денежного потока будущего периода дает его текущую стоимость:</p><p> </p> | ||

| − | < | + | <math>d=\;\frac1{(1+i)^t}</math> |

| − | {| border="0" cellpadding="0" cellspacing="0" style="width: | + | {| border="0" cellpadding="0" cellspacing="0" style="width:359px;" width="0"<tbody> |

| − | | style="width: | + | | style="width:39px;height:18px;" | <p>где:</p> || style="width:44px;height:18px;" | <p><i>d</i><i> –</i></p> || style="width:276px;height:18px;" | <p>Дисконтный множитель, доли ед.</p> |

| + | |}<div style="clear: both;"> </div><p> | ||

| + | В случае, когда период генерации денежных потоков условно бесконечен, его разделяют на:</p><p style="margin-left: 71.45pt;">· прогнозный период – период времени, в течение которого моделируются денежные потоки от объекта недвижимости. В качестве прогнозного периода могут рассматриваться типичный срок владения подобными активами, период до выхода объекта на стабильные потоки доходов и расходов;</p><p style="margin-left: 71.45pt;">· постпрогнозный период – период времени, наступающий после прогнозного периода.</p><p>Для определения денежных потоков постпрогнозного периода может быть использована модель капитализации. <br /> | ||

| + | Денежный поток постпрогнозного периода (реверсия) определяется с помощью следующих методов:<br /> | ||

| + | 1. Определения цены предполагаемой продажи по истечении прогнозного периода, исходя из анализа текущего состояния рынка, из мониторинга стоимости аналогичных объектов и предположений относительно будущего состояния объекта;<br /> | ||

| + | 2. Принятия допущений относительно изменения стоимости недвижимости за период владения;<br /> | ||

| + | 3. Капитализации дохода за год, следующий за годом окончания прогнозного периода.<br /> | ||

| + | При использовании модели капитализации для определения денежных потоков постпрогнозного периода используется следующая формула расчета (при возникновении денежных потоков в конце каждого периода):</p> | ||

| + | <math>PV\;=\;\sum_{j=1}^n\frac{FV_j}{(1+i)^j}+\frac{FV_{n+1}}R\times\frac1{(1+i)^n}</math> | ||

| + | {|border="0" cellpadding="0" cellspacing="0" style="width:473px;" width="0"<tbody> | ||

| + | | style="width:39px;height:18px;" | <p>где:</p> || style="width:44px;height:18px;" | <p><i>PV</i><i> –</i></p> || style="width:390px;height:18px;" | <p>текущая стоимость денежных потоков прогнозного и постпрогнозного периодов, ден.ед.;</p> | ||

| + | |- | ||

| + | | style="width: 39px; height: 18px;" | || style="width:44px;height:18px;" | <p><i>FV<sub>j</sub></i> <i>–</i></p> || style="width:390px;height:18px;" | <p>денежный поток в j-ом периоде, ден. ед.;</p> | ||

| + | |- | ||

| + | | style="width: 39px; height: 18px;" | || style="width:44px;height:18px;" | <p><i>n</i><i>–</i></p> || style="width:390px;height:18px;" | <p>продолжительность прогнозного периода, периодов;</p> | ||

| + | |- | ||

| + | | style="width:39px;height:18px;" | <p> </p> || style="width:44px;height:18px;" | <p><i>R</i><i>–</i></p> || style="width:390px;height:18px;" | <p>ставка капитализации, доли ед.</p> | ||

| + | |}<div style="clear: both;"> </div><p>Пример задачи. Определить текущую стоимость следующих денежных потоков. 1 год – 100 ед., 2 год – 150 ед., 3 год – 100 ед., 4 год (первый год постпрогнозного периода) – 120 ед. I = 15%, R = 20%. Дисконтирование выполнять на конец периода.</p><p>Решение:</p><p>Таблица 10.</p> | ||

| + | {| border="1" cellpadding="0" cellspacing="0"<tbody> | ||

| + | | rowspan="3" style="width:293px;" | <p><b>Показатель</b></p> || colspan="4" style="width:368px;" | <p><b>Значение</b></p> | ||

| + | |- | ||

| + | | colspan="3" style="width:238px;" | <p><b>Прогнозный период</b></p> || rowspan="2" style="width:130px;" | <p><b>Первый год постпрогнозного периода</b></p> | ||

| + | |- | ||

| + | | style="width:85px;" | <p><b>1 год</b></p> || style="width:76px;" | <p><b>2 год</b></p> || style="width:78px;" | <p><b>3 год</b></p> | ||

| + | |- | ||

| + | | style="width:293px;" | <p>Денежный поток, ден.ед.</p> || style="width:85px;" | <p>100</p> || style="width:76px;" | <p>150</p> || style="width:78px;" | <p>100</p> || style="width:130px;" | <p>120</p> | ||

| + | |- | ||

| + | | style="width:293px;" | <p>Период дисконтирования, лет</p> || style="width:85px;" | <p>1</p> || style="width:76px;" | <p>2</p> || style="width:78px;" | <p>3</p> || style="width:130px;" | <p>3</p> | ||

| + | |- | ||

| + | | style="width:293px;" | <p>Ставка дисконтирования, %</p> || style="width:85px;" | <p>15</p> || style="width:76px;" | <p>15</p> || style="width:78px;" | <p>15</p> || style="width:130px;" | <p>15</p> | ||

| + | |- | ||

| + | | style="width:293px;" | <p>Дисконтный множитель, доли ед.</p> || style="width:85px;" | <p>0,8696</p> || style="width:76px;" | <p>0,7561</p> || style="width:78px;" | <p>0,6575</p> || style="width:130px;" | <p>0,6575</p> | ||

| + | |- | ||

| + | | style="width:293px;" | <p>Текущая стоимость, ден.ед.</p> || style="width:85px;" | <p><b>87</b></p> || style="width:76px;" | <p><b>113</b></p> || style="width:78px;" | <p><b>66</b></p> || style="width:130px;" | <p> </p> | ||

| + | |- | ||

| + | | style="width:293px;" | <p>Ставка капитализации, %</p> || style="width:85px;" | <p> </p> || style="width:76px;" | <p> </p> || style="width:78px;" | <p> </p> || style="width:130px;" | <p>20</p> | ||

| + | |- | ||

| + | | style="width:293px;" | <p>Будущая стоимость реверсии, ден.ед.</p> || style="width:85px;" | <p> </p> || style="width:76px;" | <p> </p> || style="width:78px;" | <p> </p> || style="width:130px;" | <p>600</p> | ||

| + | |- | ||

| + | | style="width:293px;" | <p>Текущая стоимость реверсии, ден.ед.</p> || style="width:85px;" | <p><b>395</b></p> || style="width:76px;" | <p> </p> || style="width:78px;" | <p> </p> || style="width:130px;" | <p> </p> | ||

|- | |- | ||

| − | | style="width: | + | | style="width:293px;" | <p>Текущая стоимость денежных потоков прогнозного и постпрогнозного периодов, ден.ед.</p> || style="width:85px;" | <p>661</p> || style="width:76px;" | <p> </p> || style="width:78px;" | <p> </p> || style="width:130px;" | <p> </p> |

| − | |}< | + | |}<p> </p> |

| + | |||

| + | ==3.10.Методы капитализации по расчетным моделям== | ||

| + | <br /> | ||

| + | Метод капитализации по расчетным моделям применяется для оценки недвижимости, генерирующей регулярные потоки доходов с ожидаемой динамикой их изменения. <br /> | ||

| + | При этом динамика изменения может быть описана математически – как правило линейная, либо экспоненциальная (регулярное изменение на какую-либо величину, либо изменение с заданным темпом). <br /> | ||

| + | Капитализация таких доходов проводится по общей ставке капитализации, конструируемой на основе ставки дисконтирования, принимаемой в расчет модели возврата капитала, способов и условий финансирования, а также ожидаемых изменений доходов и стоимости недвижимости в будущем.<br /> | ||

| + | Общая формула капитализации по расчетным моделям:<br /> | ||

| + | [[Файл:CapMod.jpg|обрамить|центр]] | ||

| + | |||

| + | Отличие методов капитализации по расчетным моделям от метода прямой капитализации заключается в том, что:<br /> | ||

| + | * в методах капитализации по расчетным моделям величина ставки капитализации рассчитывается на основе величины ставки дисконтирования и нормы возврата капитала, определяемой, например, по моделям Ринга, Инвуда, Хоскольда; | ||

| + | * в методе прямой капитализации величина ставки капитализации определяется напрямую, например, на основе данных по объектам-аналогам методом рыночной экстракции. | ||

| + | <br /> | ||

| + | Норма возврата капитала (норма возврата) – величина ежегодной потери стоимости капитала за время ожидаемого периода использования объекта. <br /> | ||

| + | Выделяют следующие основные методы расчета величины нормы возврата капитала: Ринга, Хоскольда, Инвуда. <br /> | ||

| + | |||

| + | '''Метод Ринга''' – метод расчета нормы возврата капитала. Предусматривается возмещение инвестированного капитала равными суммами: <br /> | ||

| + | |||

| + | <math> i_{VOZVR} = \frac{1}{T} \times 100% </math> | ||

| + | |||

| + | : где: | ||

| + | ::<math>i_{VOZVR} </math> – норма возврата, %; | ||

| + | :: <math> T </math> – оставшийся срок экономической жизни объекта оценки, лет. | ||

| + | |||

| + | Как правило, метод Ринга используется при периоде прогнозирования, совпадающем с оставшимся сроком экономической жизни.<br /> | ||

| + | |||

| + | '''Метод Хоскольда''' – метод расчета нормы возврата капитала. Для реинвестируемых средств предполагается получение дохода по безрисковой ставке: | ||

| + | |||

| + | <math> i_{VOZVR} = \begin{array}{l}\\\frac{i_{BR}}{(1+i_{BR\;})^T-1}\end{array}</math> | ||

| − | < | + | :где: |

| + | :: <math> i_{BR}</math> – безрисковая ставка доходности,<br /> | ||

| + | Т – период прогнозирования. Может быть равным остаточному сроку эксплуатации, либо быть меньше его.<br /> | ||

| + | '''Метод Инвуда''' – метод расчета нормы возврата капитала. Для реинвестируемых средств предполагается получение дохода по ставке, равной требуемой норме доходности (норме отдачи) на собственный капитал: | ||

| − | + | <math> i_{VOZVR} = \begin{array}{l}\\\frac{i}{(1+i)^T-1}\end{array}</math> | |

| − | + | Т – период прогнозирования. | |

| − | |||

| − | |||

| − | |||

| − | |||

| − | |||

<br /> | <br /> | ||

| − | + | Модели Хоскольда и Инвуда содержат в качестве нормы возврата на капитал фактор фонда возмещения (SFF). <br /> | |

| + | В модели Хоскольда используется безрисковая ставка, в модели Инвуда – ставка дисконтирования.<br /> | ||

| − | |||

| − | + | Пример задачи. Определить рыночную стоимость объекта оценки методом капитализации по расчетной модели при следующих условиях: ЧОД = 100 000 ден.ед., i = 15%, оставшийся срок экономической жизни 10 лет, норму возврата определить по модели Инвуда. Решение: | |

| − | < | + | <math> i{VOZVR} = \frac{CHOD}{R} = \frac{CHOD}{i+i{VOZVR}} </math> |

| − | < | + | <math> i{VOZVR} = \frac{0,15}{(1+0,15)^T-1} \approx 0,05. </math> |

| − | < | + | <math> PV = \frac{CHOD}{i{VOZVR}} = \frac{100 000}{0,15+0,05} = \frac{100 000}{0,2} = 500 000 </math> |

| + | <br /> | ||

| + | Следует отметить, что приведенные простые модели описывают идеальный случай постоянного чистого операционного дохода. <br /> | ||

| + | Для учета регулярно изменяющихся доходов модели корректируются. <br /> | ||

| + | <br /> | ||

| + | ''Более подробно о расчетных моделях – см., например, С.В. Грибовский Е.Н. Иванова, Д.С. Львов, О.Е. Медведева «ОЦЕНКА СТОИМОСТИНЕДВИЖИМОСТИ», стр. 170, М, Интерреклама, 2003 и др.'' | ||

| − | == | + | == 3.11. Норма возврата капитала (методы Ринга, Хоскольда, Инвуда)== |

| − | + | Норма возврата капитала (норма возврата) – величина ежегодной потери стоимости капитала за время ожидаемого периода использования объекта. Выделяют следующие основные методы расчета величины нормы возврата капитала: Ринга, Хоскольда, Инвуда. | |

| + | <br /> | ||

| − | + | Метод Ринга – метод расчета нормы возврата капитала. Предусматривается возмещение инвестированного капитала равными суммами: | |

| − | + | <math> i_{VOZVR} = \frac{1}{T} \times 100% </math> | |

| − | + | ||

| − | + | : где: | |

| − | + | ::<math>i_{VOZVR} </math> – норма возврата, %; | |

| − | + | :: <math> T </math> – оставшийся срок экономической жизни объекта оценки, лет. | |

| − | + | ||

| − | + | Метод Хоскольда – метод расчета нормы возврата капитала. Для реинвестируемых средств предполагается получение дохода по безрисковой ставке: | |

| − | |||

| − | |||

| − | |||

| − | |||

| − | < | + | <math> i_{VOZVR} = \begin{array}{l}\\\frac{i_{BR}}{(1+i_{BR\;})^T-1}\end{array}</math> |

| + | :где: | ||

| + | :: <math> i_{BR}</math> – безрисковая ставка доходности. | ||

| − | + | Метод Инвуда – метод расчета нормы возврата капитала. Для реинвестируемых средств предполагается получение дохода по ставке, равной требуемой норме доходности (норме отдачи) на собственный капитал: | |

| + | <math> i_{VOZVR} = \begin{array}{l}\\\frac{i}{(1+i)^T-1}\end{array}</math> | ||

| − | + | Пример задачи. Определить рыночную стоимость объекта оценки методом капитализации по расчетной модели при следующих условиях: ЧОД = 100 000 ден.ед., i = 15%, срок экономической жизни 10 лет, норму возврата определить по модели Инвуда. Решение: | |

| + | <math> i{VOZVR} = \frac{CHOD}{R} = \frac{CHOD}{i+i{ VOZVR}} </math> | ||

| − | + | <math> i{VOZVR} = \frac{0,15}{(1+0,15)^T-1} \approx 0,05. </math> | |

| − | |||

| − | |||

| − | |||

| − | |||

| − | == | + | <math> PV = \frac{CHOD}{i{VOZVR}} = \frac{100 000}{0,15+0,05} = \frac{100 000}{0,2} = 500 000 </math> |

| − | |||

---- | ---- | ||

| − | '''Навигация по разделу "недвижимость:"''' [[ | + | '''Навигация по разделу "недвижимость:"'''[[Недвижимое_имущество:Раздел_1._Общие_темы|общие темы]], [[Недвижимое_имущество:Раздел 2. Базовые понятия |базовые понятия]], [[Недвижимое_имущество:Раздел 3. Доходный подход |доходный подход]], [[Недвижимое_имущество:Раздел 4. Затратный подход к оценке |затратный подход]], [[Недвижимое_имущество:Раздел 5. Сравнительный подход к оценке |сравнительный подход]], [[Недвижимое_имущество:Раздел_6._Оценка_земельного_участка |оценка земельного участка]], [[Недвижимое_имущество:Раздел_7._Прочее |прочее]], [[Недвижимость_Рекомендованные_источники|рекомендованные источники]], [[Оценка_Недвижимости|глоссарий - недвижимость]] |

Текущая версия на 07:10, 8 июля 2021

Навигация по разделу "недвижимость:"общие темы, базовые понятия, доходный подход, затратный подход, сравнительный подход, оценка земельного участка, прочее, рекомендованные источники, глоссарий - недвижимость

Содержание

- 1 3.1. Потенциальный валовый доход

- 2 3.2. Действительный валовый доход

- 3 3.3. Операционные расходы

- 4 3.4. Чистый операционный доход

- 5 3.5. Функции сложного процента

- 6 3.6.Ставка дисконтирования и капитализации (метод кумулятивного построения, метод рыночной экстракции)

- 7 3.7. Метод прямой капитализации для оценки рыночной стоимости объекта недвижимости

- 8 3.8. Ипотечно-инвестиционный анализ

- 9 3.9. Метод дисконтирования денежных потоков

- 10 3.10.Методы капитализации по расчетным моделям

- 11 3.11. Норма возврата капитала (методы Ринга, Хоскольда, Инвуда)

3.1. Потенциальный валовый доход

Потенциальный валовый доход (ПВД) – доход, который способен приносить объект при сдаче его или его элементов в аренду и получении арендной платы в полном объеме:

- где:

- – арендная ставка, ден.ед./ед.площади/год;

- – Количественная характеристика объекта, например, ед., кв.м.

Связь PVD с другими уровнями дохода от эксплуатации объекта описывается следующими формулами:

- где:

- – потенциальный валовый доход, ден.ед.;

- – потери от недозагрузки, ден.ед.;

- – потери от неплатежей, ден.ед.;

- – прочие доходы от нормального рыночного использования объекта недвижимости, ден.ед.;

- – действительный валовый доход, ден.ед.;

- – операционные расходы, ден.ед.;

- – расходы на замещение, ден.ед.;

- – чистый операционный доход, ден.ед..

На что обратить внимание в оценочной практике: при определении дохода от сдачи недвижимости в аренду необходимо соблюдать соответствие между ставкой аренды и базой для ее начисления. Ставке аренды за общую площадь соответствует общая площадь, за полезную площадь – полезная площадь. Полезная (арендопригодная площадь) – площадь объекта недвижимости, которая может быть сдана в аренду. Коэффициент арендопригодной площади здания – отношение площади, которую можно сдать в аренду, к общей площади здания

3.2. Действительный валовый доход

Действительный валовый доход (ДВД) – потенциальный валовый доход (ПВД) за вычетом потерь от недозагрузки, неплатежей арендаторов, а также с учетом дополнительных видов доходов.

Связь ДВД с другими уровнями дохода от эксплуатации недвижимости описывается следующими формулами:

- где:

- – потенциальный валовый доход, ден.ед.;

- – потери от неплатежей, ден.ед.;

- – потери от недозагрузки, ден.ед.;

- – прочие доходы от нормального рыночного использования объекта недвижимости, ден.ед.;

- – действительный валовый доход, ден.ед.;

- – операционные расходы, ден.ед.;

- – расходы на замещение, ден.ед.;

- – чистый операционный доход, ден.ед..

На что обратить внимание в оценочной практике: при определении дохода от сдачи недвижимости в аренду необходимо соблюдать соответствие между ставкой аренды и базой для ее начисления. Ставке аренды за общую площадь соответствует общая площадь, за полезную площадь – полезная площадь.

Полезная (арендопригодная площадь) – площадь объекта недвижимости, которая может быть сдана в аренду.

Коэффициент арендопригодной площади здания – отношение площади, которую можно сдать в аренду, к общей площади здания

3.3. Операционные расходы

Постоянные расходы – не зависят от загрузки объекта недвижимости (например, арендные или страховые платежи).

Переменные расходы – зависят от загрузки объекта недвижимости (например, оплата электроэнергии, затраты на уборку и т.п.).

3.4. Чистый операционный доход

Чистый операционный доход (ЧОД) – действительный валовый доход от приносящей доход недвижимости за вычетом операционных расходов и расходов на замещение.

Связь ЧОД с другими уровнями дохода от эксплуатации недвижимости описывается следующими формулами:

- где:

- – потенциальный валовый доход, ден.ед.;

- – потери от неплатежей, ден.ед.;

- – потери от недозагрузки, ден.ед.;

- – прочие доходы от нормального рыночного использования объекта недвижимости, ден.ед.;

- – действительный валовый доход, ден.ед.;

- – операционные расходы, ден.ед.;

- – расходы на замещение, ден.ед.;

- – чистый операционный доход, ден.ед..

3.5. Функции сложного процента

3.5.1. Сложный процент – модель расчета, при которой проценты прибавляются к основной сумме [вклада] и в дальнейшем сами участвуют в создании новых процентов.

3.5.2. Шесть функций сложного процента (подразумевается, что платежи возникают в конце соответствующего периода):

| № п/п | Наименование функции | Формула расчета, пример решения задачи |

| 1 |

Накопленная (будущая) сумма единицы |

Показывает накопление 1 ден.ед. за период:

|

| 2 |

Текущая стоимость единицы |

Показывает текущую стоимость 1 ден.ед., которая возникает в будущем: |

| 3 |

Накопление единицы за период |

Показывает, какой по истечении всего срока будет будущая стоимость серии аннуитетных платежей:

|

| 4 |

Фактор фонда возмещения |

Показывает величину единичного аннуитетного платежа, который необходим для того, чтобы к концу срока накопить 1 ден.ед.: |

| 5 |

Текущая стоимость обычного аннуитета |

Показывает величину текущей стоимости будущего аннуитетных платежей: |

| 6 |

Взнос на амортизацию единицы |

Показывает величину будущего аннуитетного платежа, необходимого для полной амортизации (погашения) кредита: |

3.5.3. Зависимость между ставками накопления (дисконтирования) для различных по продолжительности периодов времени начисления:

базовый вариант:

упрощенный вариант:

где:

T – бóльший по продолжительности период времени;

t – меньший по продолжительности период времени.

| Ставка накопления (дисконтирования) | Формула расчета из годовой ставки накопления () | |

|---|---|---|

| Нормальный вариант | Упрощенный вариант | |

| Месячная | ||

| Квартальная | ||

| Полугодовая | ||

Упрощенный вариант используется при малых величинах ставки / невысоких требованиях к точности расчета. Например, при годовой ставке дисконтирования в размере 20% расчет величины месячной ставки по нормальному варианту даст результат в размере 1,531%, а по упрощенному – в размере 1,667%.

3.5.4. Функции 2, 4, и 6 являются обратными по отношению к 1, 3 и 5 (соответственно) – если забыта прямая, то ее можно вывести из обратной (и наоборот).

3.5.5. Примеры задач.

Задача 1. Какова текущая стоимость 1 000 000 руб., которые будут получены через 5 лет при средней величине годовой инфляции 10%? Решение:

При условно равномерном распределении денежных потоков в течение срока (0; t) дисконтирование осуществляется на середину периода, а общая формула преобразуется следующим образом:

Задача 2. Определить текущую стоимость 1 000 000 руб., которые будут получены в течение года после даты оценки. Поступления равномерны в течение всего года, ставка дисконтирования 15% годовых. Решение:

При изменении величины ставки дисконтирования в течение времени (переменная ставка дисконтирования) общая формула принимает следующий вид:

где: im – ставка дисконтирования в интервал времени с tm доли ед./период.

Задача 3. – определить текущую стоимость денежной суммы при следующих условиях: FV = 200 000 руб., t1 = t2 = 1 год, i1 = 15%/год, i2 = 20%/год.

Решение.

Пояснение: процесс дисконтирования для наглядности разобьём на два этапа: приведение FV к моменту t1; приведение FV1 к моменту времени 0:

3.5.6. На что обратить внимание в оценочной практике: величины ставки накопления и периода времени должны соответствовать друг другу. Месячной ставке соответствует период времени в месяцы; годовой – в годах и т.д.

3.6.Ставка дисконтирования и капитализации (метод кумулятивного построения, метод рыночной экстракции)

3.6.1. Ставка дисконтирования:

- процентная ставка, используемая для приведения прогнозируемых денежных потоков (доходов и расходов) к заданному моменту времени, например, к дате оценки;

- процентная ставка, характеризующая требуемую инвестором доходность при инвестировании в объекты и проекты.

Синонимы – требуемая норма (ставка) доходности, норма отдачи на вложенный капитал. Размерность – проценты или доли единицы. В зависимости от учета инфляционной составляющей выделяют реальную (очищенная от инфляционной составляющей) и номинальную (без очищения) ставку дисконтирования. Взаимосвязь между ними имеет следующий вид (формула Фишера):

- где:

- - реальная ставка, доли ед.

- - номинальная ставка, доли ед.;

- - темп инфляции, доли ед.

3.6.2. Ставка капитализации (коэффициент капитализации) – выраженное в процентах отношение чистого операционного дохода объекта к его рыночной стоимости.

3.6.3. Метод кумулятивного построения – метод расчета ставки дисконтирования, учитывающий риски, связанные с инвестированием в объекты недвижимости. Ставка дисконтирования определяется как сумма "безрисковой" доходности, премии за низкую ликвидность, премии за риск вложения в недвижимость, премии за инвестиционный менеджмент:

- где:

- - срок экспозиции объекта на рынке, мес.;

- < - безрисковая ставка, %.

Срок экспозиции объекта недвижимости на открытом рынке (срок экспозиции) – период времени от выставления объекта на продажу до поступления денежных средств за проданный объект или типичный период времени, который необходим для того, чтобы объект был продан на открытом и конкурентном рынке при соблюдении всех рыночных условий. Премия за риск вложений (инвестиций) в объект недвижимости – премия на отраслевой риск инвестирования (инвестирование в недвижимость). Премия за инвестиционный менеджмент – премия, учитывающая сложность управления оцениваемым объектом.

3.6.4. Метод рыночной экстракции – метод определения коэффициента капитализации на основе анализа соотношения чистого арендного дохода и цен продаж по данным реальных сделок или соответствующим образом скорректированных цен предложений объектов недвижимости при условии, что существующее использование объектов соответствует их наилучшему и наиболее эффективному использованию:

- где:

- - общая ставка капитализации, доли е

- - рыночная стоимость, ден.ед.;

- - чистый операционный доход, ден.ед./год.

Результаты, полученные по различным аналогам, взвешиваются.

3.6.5. На что обратить внимание в практической деятельности: величины ставок дисконтирования и капитализации должны соответствовать типу денежного потока (например, в части учета инфляционной или налоговой составляющей).

3.7. Метод прямой капитализации для оценки рыночной стоимости объекта недвижимости

Метод прямой капитализации – частный случай метода дисконтирования денежных потоков. Применяется, когда объект оценки генерирует чистый операционный доход, величина которого либо относительно постоянна, либо изменяется равномерно (общая теория оценки). Отметим, что применительно к оценке недвижимости в п.п. «в» п. 23 ФСО №7 указано, что метод применяется для оценки объектов, не требующих значительных капитальных вложений в их ремонт или реконструкцию, фактическое использование которых соответствует их наиболее эффективному использованию.

Сущность метода:

- где:

- – рыночная стоимость объекта оценки, ден.ед.;

- – чистый операционный доход, ден.ед./год (период);

- – общая ставка капитализации, доли ед./год (период).

Отличие метода прямой капитализации от методов капитализации по расчетным моделям заключается в том, что:

- в методах капитализации по расчетным моделям величина ставки капитализации рассчитывается на основе величины ставки дисконтирования и нормы возврата капитала, которая определяется, например, по моделям Ринга, Инвуда, Хоскольда;

- в методе прямой капитализации величина ставки капитализации определяется напрямую, например, из объектов-аналогов методом рыночной экстракции.

3.8. Ипотечно-инвестиционный анализ

3.8.1. Основные определения.

3.8.1.1. Ипотечный кредит – кредит, обеспечением (залогом) по которому выступает недвижимое имущество. При получении кредита на покупку недвижимого имущества сама приобретаемая недвижимость поступает в ипотеку (залог) кредитору как гарантия возврата кредита.

Основные виды кредитов:

- с постоянным платежом (самоамортизирующийся кредит) – погашение процентов и основного тела кредита осуществляется равными платежами;

- с переменными платежами – погашение процентов и основного тела кредита осуществляется платежами, величина которых изменяется с течением времени под действием различных факторов (например, изменение остатка основного тела кредита или процентной ставки). Одним из вариантов кредита данного вида является кредит с шаровым платежом, погашение которого осуществляется единым платежом в конце срока.

3.8.1.2. Ипотечная постоянная – отношение ежегодных расходов по обслуживанию ипотечного кредита к первоначальной сумме (величина аннуитетного платежа, определяемого по функции «взнос на амортизацию единицы» для самоамортизирующегося кредита):

Ипотечная постоянная для самоамортизирующегося кредита рассчитывается при помощи функции сложного процента «взнос на амортизацию единицы» и равна шестой функции сложного процента

См. таблицу здесь

В случае шарового платежа ипотечная постоянная равна ставке процента по кредиту.

3.8.1.4. Коэффициент ипотечной задолженности – отношение суммы кредита к стоимости объекта недвижимости, выступающего залогом по соответствующему кредиту:

| где: |

КИЗ – |

коэффициент ипотечной задолженности, доли ед.; |

|

|

К – |

сумма кредита, ден.ед.; |

|

|

СН – |

стоимость объекта недвижимости, ден.ед. |

3.8.3. Финансовый леверидж (применительно к ипотечно инвестиционному анализу) – соотношение ставок доходности на собственный капитал и недвижимости в целом:

- положительный – RСК > RН (свидетельствует об эффективном инвестировании собственного капитала);

- отрицательный – RСК<RН.

3.8.4. Пример задачи. Определить знак финансового левериджа при следующих условиях: ставка доходности недвижимости 15%; коэффициент ипотечной задолженности 70%; кредит получен на 20 лет под 10% годовых, в течение срока кредитования уплачиваются только проценты, тело кредита возвращается единым платежом в конце.Решение:

леверидж положительный

3.9. Метод дисконтирования денежных потоков

Метод дисконтирования денежных потоков – метод расчета стоимости, основанный на приведении (дисконтировании) будущих денежных потоков доходов и расходов, связанных с объектом недвижимости, в том числе от его продажи в конце прогнозного периода, к дате, на которую определяется стоимость.

Дисконтирование денежных потоков – процесс определения стоимости денежных потоков на предыдущий момент (движение влево по оси времени).

Общая формула расчета имеет следующий вид (при возникновении денежных потоков в конце периода):

| где: |

С – |

стоимость объекта оценки, ден. ед.; |

| CFj – | денежный поток j-ого периода, ден. ед.; | |

| CF РЕВ – | реверсия, ден.ед.; | |

| i – |

cтавка дисконтирования, доли ед.; |

Дисконтный множитель (фактор (коэффициент) дисконтирования) – коэффициент, умножение на который величины денежного потока будущего периода дает его текущую стоимость:

| где: |

d – |

Дисконтный множитель, доли ед. |

В случае, когда период генерации денежных потоков условно бесконечен, его разделяют на:

· прогнозный период – период времени, в течение которого моделируются денежные потоки от объекта недвижимости. В качестве прогнозного периода могут рассматриваться типичный срок владения подобными активами, период до выхода объекта на стабильные потоки доходов и расходов;

· постпрогнозный период – период времени, наступающий после прогнозного периода.

Для определения денежных потоков постпрогнозного периода может быть использована модель капитализации.

Денежный поток постпрогнозного периода (реверсия) определяется с помощью следующих методов:

1. Определения цены предполагаемой продажи по истечении прогнозного периода, исходя из анализа текущего состояния рынка, из мониторинга стоимости аналогичных объектов и предположений относительно будущего состояния объекта;

2. Принятия допущений относительно изменения стоимости недвижимости за период владения;

3. Капитализации дохода за год, следующий за годом окончания прогнозного периода.

| где: |

PV – |

текущая стоимость денежных потоков прогнозного и постпрогнозного периодов, ден.ед.; |

| FVj – |

денежный поток в j-ом периоде, ден. ед.; | |

| n– |

продолжительность прогнозного периода, периодов; | |

|

|

R– |

ставка капитализации, доли ед. |

Пример задачи. Определить текущую стоимость следующих денежных потоков. 1 год – 100 ед., 2 год – 150 ед., 3 год – 100 ед., 4 год (первый год постпрогнозного периода) – 120 ед. I = 15%, R = 20%. Дисконтирование выполнять на конец периода.

Решение:

Таблица 10.

| Показатель |

Значение | |||

| Прогнозный период |

Первый год постпрогнозного периода | |||

| 1 год |

2 год |

3 год | ||

| Денежный поток, ден.ед. |

100 |

150 |

100 |

120 |

| Период дисконтирования, лет |

1 |

2 |

3 |

3 |

| Ставка дисконтирования, % |

15 |

15 |

15 |

15 |

| Дисконтный множитель, доли ед. |

0,8696 |

0,7561 |

0,6575 |

0,6575 |

| Текущая стоимость, ден.ед. |

87 |

113 |

66 |

|

| Ставка капитализации, % |

|

|

|

20 |

| Будущая стоимость реверсии, ден.ед. |

|

|

|

600 |

| Текущая стоимость реверсии, ден.ед. |

395 |

|

|

|

| Текущая стоимость денежных потоков прогнозного и постпрогнозного периодов, ден.ед. |

661 |

|

|

|

3.10.Методы капитализации по расчетным моделям

Метод капитализации по расчетным моделям применяется для оценки недвижимости, генерирующей регулярные потоки доходов с ожидаемой динамикой их изменения.

При этом динамика изменения может быть описана математически – как правило линейная, либо экспоненциальная (регулярное изменение на какую-либо величину, либо изменение с заданным темпом).

Капитализация таких доходов проводится по общей ставке капитализации, конструируемой на основе ставки дисконтирования, принимаемой в расчет модели возврата капитала, способов и условий финансирования, а также ожидаемых изменений доходов и стоимости недвижимости в будущем.

Общая формула капитализации по расчетным моделям:

Отличие методов капитализации по расчетным моделям от метода прямой капитализации заключается в том, что:

- в методах капитализации по расчетным моделям величина ставки капитализации рассчитывается на основе величины ставки дисконтирования и нормы возврата капитала, определяемой, например, по моделям Ринга, Инвуда, Хоскольда;

- в методе прямой капитализации величина ставки капитализации определяется напрямую, например, на основе данных по объектам-аналогам методом рыночной экстракции.

Норма возврата капитала (норма возврата) – величина ежегодной потери стоимости капитала за время ожидаемого периода использования объекта.

Выделяют следующие основные методы расчета величины нормы возврата капитала: Ринга, Хоскольда, Инвуда.

Метод Ринга – метод расчета нормы возврата капитала. Предусматривается возмещение инвестированного капитала равными суммами:

- где:

- – норма возврата, %;

- – оставшийся срок экономической жизни объекта оценки, лет.

Как правило, метод Ринга используется при периоде прогнозирования, совпадающем с оставшимся сроком экономической жизни.

Метод Хоскольда – метод расчета нормы возврата капитала. Для реинвестируемых средств предполагается получение дохода по безрисковой ставке:

- где:

- – безрисковая ставка доходности,

- – безрисковая ставка доходности,

Т – период прогнозирования. Может быть равным остаточному сроку эксплуатации, либо быть меньше его.

Метод Инвуда – метод расчета нормы возврата капитала. Для реинвестируемых средств предполагается получение дохода по ставке, равной требуемой норме доходности (норме отдачи) на собственный капитал:

Т – период прогнозирования.

Модели Хоскольда и Инвуда содержат в качестве нормы возврата на капитал фактор фонда возмещения (SFF).

В модели Хоскольда используется безрисковая ставка, в модели Инвуда – ставка дисконтирования.

Пример задачи. Определить рыночную стоимость объекта оценки методом капитализации по расчетной модели при следующих условиях: ЧОД = 100 000 ден.ед., i = 15%, оставшийся срок экономической жизни 10 лет, норму возврата определить по модели Инвуда. Решение:

Следует отметить, что приведенные простые модели описывают идеальный случай постоянного чистого операционного дохода.

Для учета регулярно изменяющихся доходов модели корректируются.

Более подробно о расчетных моделях – см., например, С.В. Грибовский Е.Н. Иванова, Д.С. Львов, О.Е. Медведева «ОЦЕНКА СТОИМОСТИНЕДВИЖИМОСТИ», стр. 170, М, Интерреклама, 2003 и др.

3.11. Норма возврата капитала (методы Ринга, Хоскольда, Инвуда)

Норма возврата капитала (норма возврата) – величина ежегодной потери стоимости капитала за время ожидаемого периода использования объекта. Выделяют следующие основные методы расчета величины нормы возврата капитала: Ринга, Хоскольда, Инвуда.

Метод Ринга – метод расчета нормы возврата капитала. Предусматривается возмещение инвестированного капитала равными суммами:

- где:

- – норма возврата, %;

- – оставшийся срок экономической жизни объекта оценки, лет.

Метод Хоскольда – метод расчета нормы возврата капитала. Для реинвестируемых средств предполагается получение дохода по безрисковой ставке:

- где:

- – безрисковая ставка доходности.

Метод Инвуда – метод расчета нормы возврата капитала. Для реинвестируемых средств предполагается получение дохода по ставке, равной требуемой норме доходности (норме отдачи) на собственный капитал:

Пример задачи. Определить рыночную стоимость объекта оценки методом капитализации по расчетной модели при следующих условиях: ЧОД = 100 000 ден.ед., i = 15%, срок экономической жизни 10 лет, норму возврата определить по модели Инвуда. Решение:

Навигация по разделу "недвижимость:"общие темы, базовые понятия, доходный подход, затратный подход, сравнительный подход, оценка земельного участка, прочее, рекомендованные источники, глоссарий - недвижимость